On nous demande souvent s’il vaut mieux rembourser ses dettes ou investir sur le marché.

La décision de rembourser vos dettes ou d’investir relève davantage d’un choix personnel que d’un calcul. Votre décision peut dépendre de plusieurs facteurs, notamment :

- Votre relation au risque;

- Le type de dette que vous avez;

- Le montant de vos dettes par rapport à votre revenu.

Nous allons examiner chaque point, prendre deux exemples pour comparer le remboursement d’une dette à un placement et passer en revue les avantages et les inconvénients afin de déterminer la stratégie la plus adaptée à votre situation.

Votre relation au risque a une incidence sur votre décision de rembourser vos dettes ou d’investir

Plus le risque que vous êtes en mesure de tolérer dans votre portefeuille de placement est élevé, plus les rendements attendus sont susceptibles d’être élevés à long terme. À court terme, toutefois, les marchés peuvent être volatils, ce qui pourrait vous empêcher d’atteindre vos objectifs de rendement à long terme. Il est important de connaître votre tolérance au risque, votre capacité à assumer le risque et votre horizon de placement pour vous aider à prendre une décision éclairée.

Quelle est votre tolérance au risque?

La tolérance au risque est une mesure de votre volonté et de votre capacité à supporter la volatilité de votre portefeuille de placement. Elle est généralement évaluée au moyen d’un questionnaire sur la tolérance au risque et elle peut s’avérer utile pour établir la répartition de l’actif qui convient à votre objectif. Votre répartition de l’actif vous aide à déterminer votre rendement prévu.

La tolérance au risque est différente pour tous. Certaines personnes peuvent tolérer une forte volatilité des rendements de leurs placements, tandis que d’autres s’inquiètent de la possibilité que leurs placements pourraient perdre de la valeur. Si l’idée de devoir de l’argent vous empêche de dormir la nuit et influe sur vos décisions quotidiennes et sur votre bonheur en général, votre tolérance au risque pourrait être faible.

Quelle est votre capacité à assumer le risque?

Pour évaluer votre capacité à assumer le risque, demandez-vous à partir de quel montant une perte de valeur de vos placements pourrait avoir une incidence négative sur votre vie. Une personne qui a un revenu fixe et qui dépend de son portefeuille de placement pour lui procurer un revenu aura probablement une capacité à assumer le risque inférieure à celle d’une personne qui a un emploi bien rémunéré, qui a peu de dettes et qui épargne 20 % de son revenu.

Votre capacité à assumer le risque fait partie intégrante de votre décision de rembourser vos dettes ou d’investir. Une personne ayant un revenu stable avec peu ou pas de dettes peut avoir la capacité d’accroître le risque, mais pas la volonté de le faire. Par contre, une personne dont le revenu est variable (par exemple, basé entièrement sur des commissions) et qui est endettée peut être disposée à assumer plus de risques, mais n’a pas la capacité de le faire.

Quel est votre horizon de placement?

L’horizon de placement correspond à la période pendant laquelle vous avez l’intention d’investir votre argent avant de le retirer. En règle générale, plus l’horizon de placement est court, moins le risque que vous devriez assumer à l’égard du placement est grand. Par conséquent, si vous avez l’intention d’investir pendant 15 ans ou plus, vous pourriez être en mesure d’obtenir un taux de rendement après impôt qui peut justifier un placement plutôt que de rembourser une dette à faible taux d’intérêt.

Les différents types de dettes

Quels sont les différents types de dettes?

Les dettes peuvent prendre différentes formes, notamment :

- Cartes de crédit;

- Prêts personnels ou automobiles;

- Acheter maintenant, payer plus tard;

- Emprunts hypothécaires;

- Prêts étudiants;

- Lignes de crédit;

- Marges.

Cette liste n’est pas exhaustive et, lorsqu’il est utilisé de façon responsable, l’endettement peut aider les gens à franchir plusieurs étapes importantes de leur vie, comme l’acquisition d’une maison et l’obtention d’un diplôme.

Une bonne dette par rapport à une mauvaise dette

Toutes les dettes ne sont pas équivalentes. Certaines dettes peuvent être considérées comme bonnes. Mais il existe aussi de mauvaises dettes.

| Bonne dette | Mauvaise dette |

| Le taux d’intérêt est faible, et c’est encore mieux si les intérêts sont déductibles des impôts. | Le taux d’intérêt est élevé. |

| Elle sert à acheter quelque chose qui a de la valeur, qui peut augmenter de valeur ou qui contribuera à générer un revenu. | Elle est utilisée pour quelque chose qui n’a pas de valeur future. |

| Elle ne fait pas passer votre ratio d’amortissement total de la dette au-dessus de 40 %. | Elle fait passer votre ratio d’amortissement total de la dette au-dessus de 40 %. |

Par exemple, une bonne dette inclut un prêt hypothécaire sur une résidence principale qui vous offre un endroit où vivre et vous permet d’accumuler de la valeur nette sur votre propriété. Un autre exemple est un prêt à l’investissement qui est déductible d’impôt ou un prêt au titre d’un régime enregistré d’épargne-retraite (REER), le cas échéant.

En revanche, les mauvaises dettes comprennent les dettes à la consommation assorties d’un taux d’intérêt élevé et qui ne procurent pas de rendement. Si vous avez actuellement de mauvaises dettes, comme des dettes sur carte de crédit, vous auriez presque certainement intérêt à les rembourser avant d’investir.

Quel niveau d’endettement est trop élevé pour vous?

Un endettement excessif est un endettement que vous ne pouvez pas assumer sur la base de vos revenus. Cela varie d’une personne à l’autre, car la situation de chacun est différente. Par exemple, deux personnes ayant le même revenu pourraient avoir des seuils différents pour ce qui est considéré comme une dette trop élevée en fonction de leur budget et des dépenses requises. Les deux principales mesures utilisées pour déterminer la capacité financière sont les ratios du service de la dette brute et d’amortissement total de la dette, calculés comme suit :

- Ratio du service de la dette brute1 = [Annual mortgage payment (principal + interest) + Annual property taxes + (50% of condo fees) + Annual heating costs] / Revenu annuel brut

- Ratio d’amortissement total de la dette1 = [Annual mortgage payment (principal + interest) + Annual property taxes + (50% of condo fees) + Annual heating costs + Other annual debt obligations] / Revenu annuel brut

Edward Jones recommande que votre ratio du service de la dette brute demeure inférieur à 32 % et votre ratio d’amortissement total de la dette, inférieur à 40 %, afin de gérer aisément le remboursement de vos dettes et de conserver les biens que vous possédez.

Si vous déterminez que vous avez trop de dettes et que vous souhaitez les réduire, passez en revue les 3 stratégies pour aider au remboursement des dettes et travaillez avec votre conseiller en investissement pour mettre en place un plan qui vous permettra d’atteindre votre objectif.

Comment calculer la valeur d’un placement par rapport au remboursement des dettes

En règle générale, si le rendement après impôt de votre placement est supérieur au taux d’intérêt que vous payez sur votre dette, il est préférable d’investir. Mais faites attention lorsque vous comparez le rendement de vos placements au coût de votre dette. Souvent, il ne s’agit pas simplement de comparer le rendement indiqué sur un relevé au taux d’intérêt de votre dette. Les rendements des placements et le coût de la dette doivent être examinés après impôt.

Les rendements des placements dans un compte enregistré, comme un régime enregistré d’épargne-retraite (REER) ou un compte d’épargne libre d’impôt (CELI), doivent être considérés après impôt, de sorte que le rendement inscrit sur votre relevé n’a pas besoin d’être ajusté lorsqu’il est comparé au taux d’intérêt de votre dette. Par ailleurs, les placements dans un compte imposable sont assujettis à l’impôt pour l’année au cours de laquelle les intérêts ou les dividendes sont reçus ou les gains en capital sont réalisés.

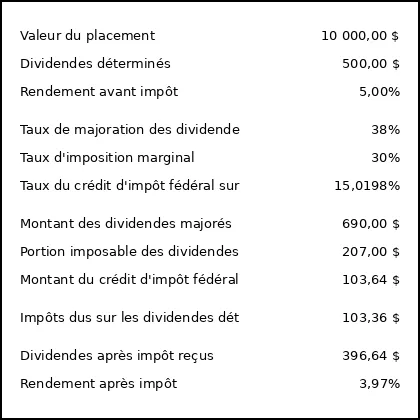

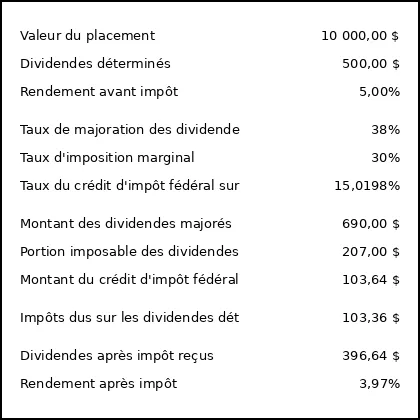

Supposons que vous détenez une action donnant droit à un dividende dans un compte imposable. Votre valeur de placement est de 10 000 $ et vous recevez 500 $ en dividendes déterminés. Un dividende déterminé est un dividende provenant d’une société qui a été imposée sur le revenu avant que l’argent ne vous soit versé. Supposons également que votre taux d’imposition marginal est de 30 %.

Ce graphique présente un calcul hypothétique des rendements des placements après impôt.

Ce graphique présente un calcul hypothétique des rendements des placements après impôt.

Dans ce scénario, les 500 $ de dividendes seront majorés de 38 % et déclarés à hauteur de 690 $2. Pour calculer la partie imposable du dividende déterminé, vous devez multiplier votre taux marginal d’imposition par le montant majoré pour obtenir 207 $3. Le taux du crédit d’impôt fédéral sur les dividendes est de 15,0198 % pour les dividendes déterminés. En multipliant le montant majoré par le taux du crédit d’impôt fédéral sur les dividendes, nous obtenons 103,64 $4. Enfin, vous devez calculer la différence entre votre partie imposable des dividendes déterminés et le montant du crédit d’impôt fédéral sur les dividendes afin de connaître le montant dû au titre de l’impôt. Dans cet exemple, 103,36 $5 correspond à l’impôt à payer sur le dividende de 500 $. Par conséquent, votre rendement après impôt passerait de 5,00 % avant impôt à 3,97 % après impôt. De ce fait, si vous détenez une dette dont le taux après impôt est supérieur à 3,97 %6, il serait financièrement plus avantageux pour vous d’en payer la totalité ou une partie avec de l’argent provenant de votre compte imposable.

Comme vous pouvez le voir dans cet exemple, les calculs peuvent être complexes, et ils peuvent devenir encore plus compliqués lorsque des revenus d’intérêts et de gains en capital sont ajoutés à l’équation. De plus, votre rendement serait réduit davantage si votre fourchette d’imposition marginale était plus élevée. Pour ceux dont la dette n’est pas déductible d’impôt, vous pourriez considérer que le taux d’intérêt que vous payez équivaut à un taux de rendement garanti. Par exemple, si vous avez une ligne de crédit assortie d’un taux d’intérêt de 7 %, en réduisant votre dette, vous obtenez essentiellement un rendement libre d’impôt de 7 % sur votre argent. À titre de comparaison avec notre exemple de dividende déterminé ci-dessus, votre dividende déterminé devrait être de 882 $ (rendement avant impôt de 8,82 %) pour que vous obteniez un rendement après impôt équivalent de 7,00 %.

Quelques avantages de réduire votre dette

La plus grande partie de la population canadienne est endettée sous une forme ou une autre. Selon un rapport d’Equifax Canada, la dette non hypothécaire au Canada s’élevait en moyenne à 21 296 $ à la fin de l’année 2023.

Les dettes peuvent être contractées pendant les études, pour le financement d’un véhicule ou pour un prêt hypothécaire. Parfois, cette dette est assortie de taux d’intérêt variables qui augmentent et obligent à des versements mensuels plus élevés ou qui vous incitent à effectuer des paiements plus modestes sur le solde du capital. Il peut être stressant de toujours effectuer ses paiements à temps, mais de ne pas voir le solde diminuer de façon significative. Si vous avez des options de remboursement anticipé, il se peut que vous souhaitiez effectuer un paiement forfaitaire sur un solde – ce qui pourrait être une excellente décision – mais vous devriez d’abord comprendre les raisons qui vous poussent à le faire et la manière dont elles vous permettront d’atteindre vos objectifs à long terme.

Réduire le stress lié à l’argent

FP Canada, l’organisme de réglementation des planificateurs financiers agréés au Canada, publie chaque année un indice des tensions financières et les résultats nous indiquent que le stress lié à l’argent est en hausse. La population canadienne est aux prises avec une foule de problèmes médicaux, comme l’anxiété et la dépression, et perd le sommeil en raison de ses inquiétudes financières. Si cela vous est familier, le fait d’accorder la priorité à la réduction de vos dettes peut avoir une incidence plus importante sur votre vie que de simples répercussions financières.

La publication révèle également que les personnes qui travaillent avec un professionnel de la finance ont tendance à éprouver moins de stress lié à l’argent.

Augmentation des liquidités et de la souplesse financière

Lorsque vous choisissez de réduire votre dette, vous augmentez vos liquidités et améliorez votre souplesse financière. Vos liquidités augmentent, car vous consacrez maintenant moins d’argent au remboursement du capital et des intérêts de votre dette, ce qui vous laisse plus d’argent à consacrer à d’autres objectifs. Les effets peuvent vraiment se faire sentir lorsqu’on rembourse une dette à taux d’intérêt élevé à mesure que les économies réalisées s’accumulent.

En même temps, votre souplesse financière augmente également. Par exemple, lorsque vous remboursez une dette sur une ligne de crédit, vous augmentez non seulement le montant de crédit disponible si vous devez emprunter de nouveau, mais vous réduisez aussi votre utilisation du crédit, ce qui peut améliorer votre cote de crédit. Le maintien d’une cote de crédit élevée peut vous aider à obtenir un crédit à l’avenir, ce qui vous permet d’être plus souple sur le plan financier si vous devez emprunter de nouveau.

Quelques avantages à investir

Choisir de réduire ses dettes plutôt que d’investir pourrait être une décision judicieuse dans votre situation, mais cela implique des compromis. En n’investissant pas aujourd’hui, vous réduisez le temps dont vous disposez pour faire fructifier votre argent au moyen d’une appréciation du capital, de dividendes ou de revenu d’intérêts. Dans l’exemple ci-dessus, nous avons examiné les dividendes, mais il est également possible que le placement initial de 10 000 $ s’apprécie au fil du temps.

L’inflation est un autre facteur, car votre pouvoir d’achat s’érode en raison de la hausse des coûts des biens et des services, et lorsque l’inflation est plus élevée, celui-ci diminue plus rapidement. Le fait de passer moins de temps sur le marché combiné à l’inflation peut vous obliger à travailler plus longtemps ou à réduire votre niveau de vie à la retraite. Pour ces raisons, et compte tenu de diverses mesures incitatives gouvernementales, plusieurs choisissent de s’endetter à faible taux d’intérêt tout en investissant leur épargne.

Le coût de l’attente

Les investisseurs justifient parfois leur réticence à investir en disant :

« Le moment est mal choisi pour investir parce que… »

« Les marchés ont atteint des sommets historiques. »

« Les actions sont trop volatiles. »

Si vous cherchez bien, vous trouverez toujours une raison de ne pas faire quelque chose. Au cours des 20 dernières années, les marchés ont connu de nombreuses périodes d’incertitude. La crise financière mondiale, le Brexit et l’épidémie de coronavirus, pour n’en nommer que quelques-unes. Ces moments de l’histoire ont effrayé les investisseurs, mais les marchés se sont redressés et ont progressé depuis.

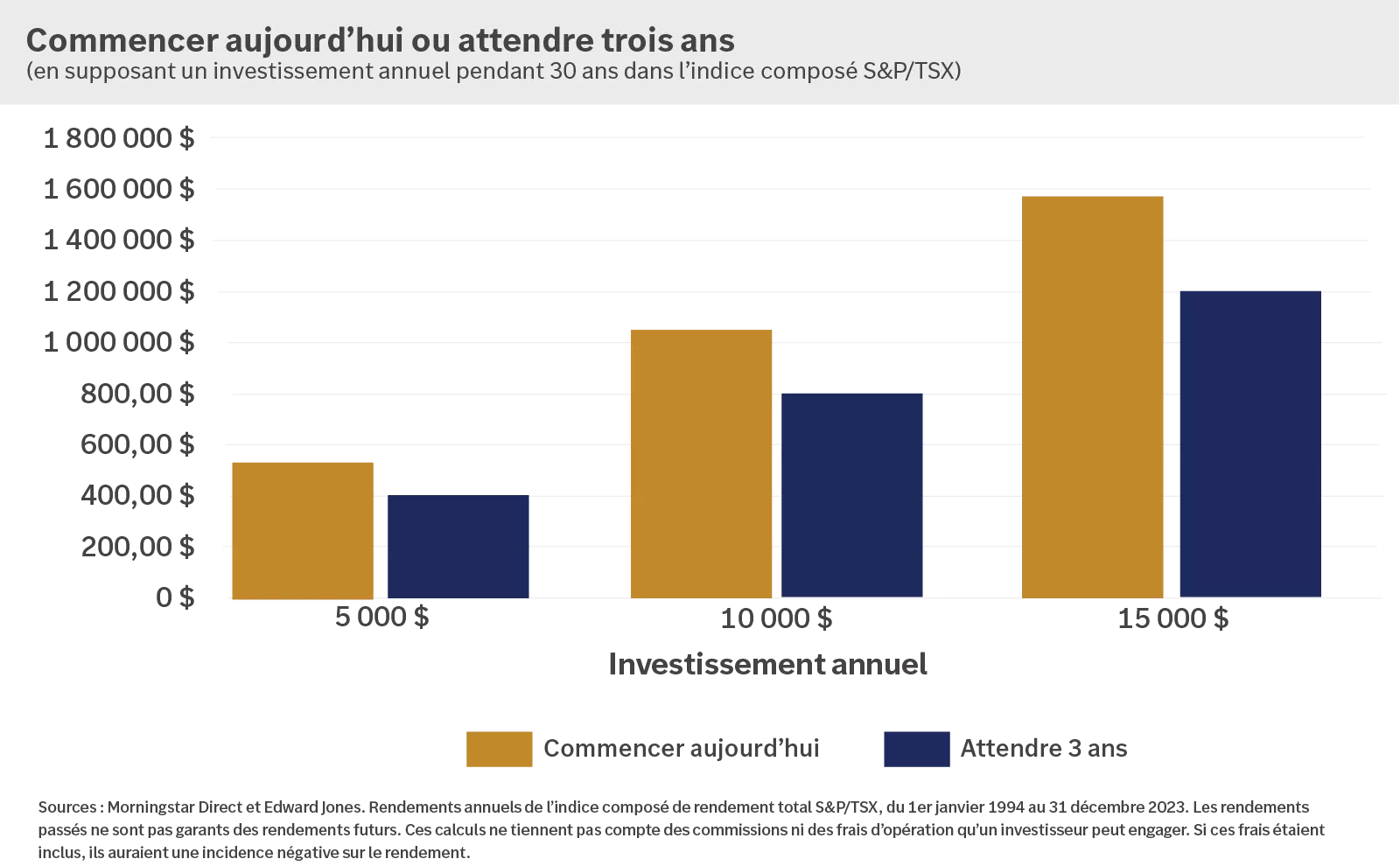

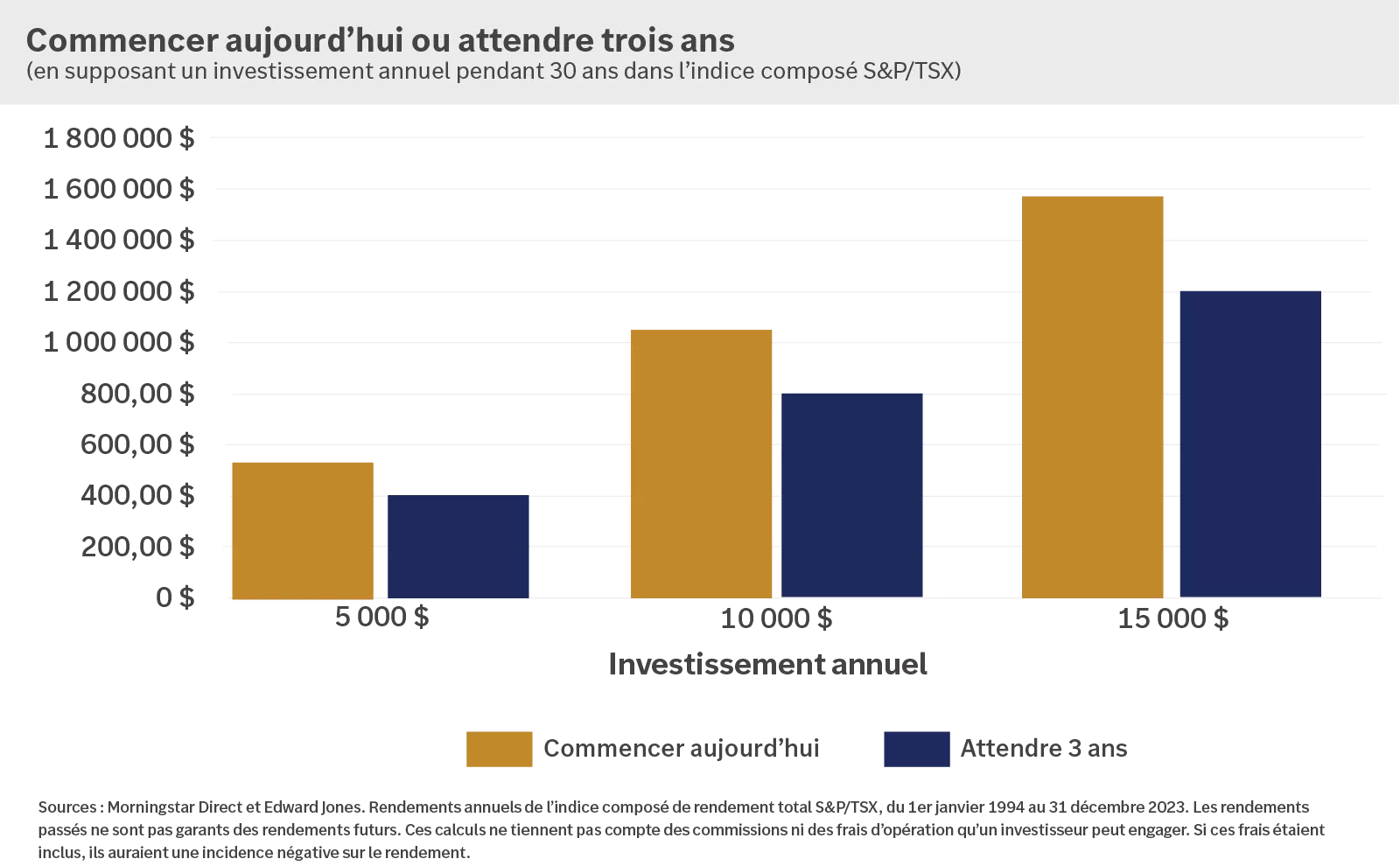

Le temps est précieux, et plus tôt vous commencerez à investir, plus vous accumulerez d’actifs.

Ce graphique montre qu’avec le temps, le fait d’attendre avant d’investir pourrait avoir un coût important.

Le graphique illustre que le meilleur moment pour investir est aujourd’hui et qu’hier aurait été encore mieux.

Ce graphique montre qu’avec le temps, le fait d’attendre avant d’investir pourrait avoir un coût important.

Le graphique illustre que le meilleur moment pour investir est aujourd’hui et qu’hier aurait été encore mieux.

Mesures incitatives gouvernementales

Le gouvernement canadien offre de nombreux avantages financiers si vous investissez pour votre avenir.

Le Régime enregistré d’épargne-retraite (REER) est un régime enregistré conçu pour encourager l’épargne en vue de la retraite en permettant au cotisant de réduire son revenu imposable du montant cotisé sur le compte. Les placements dans le compte fructifient tout en bénéficiant d’un report d’impôt et sont inclus dans le revenu au moment du retrait plus tard dans la vie, lorsque la plupart des gens se trouvent dans une tranche d’imposition inférieure.

Le Compte d’épargne libre d’impôt (CELI) est un compte enregistré conçu pour encourager l’épargne en éliminant l’impôt à payer sur le revenu, les distributions ou les gains en capital gagnés dans le compte et au moment du retrait.

Le Compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP) est un compte de placement libre d’impôt conçu pour encourager l’épargne en vue de l’acquisition d’une première propriété. Le compte permet de verser une cotisation maximale à vie de 40 000 $. Les cotisations sont déductibles et les retraits sont libres d’impôt si les fonds sont utilisés pour l’achat d’une première propriété admissible.

Le Régime enregistré d’épargne-études (REEE) aide les Canadiennes et les Canadiens à épargner pour les études de leurs enfants. Le gouvernement verse une cotisation de contrepartie correspondant à 20 % de chaque cotisation, jusqu’à concurrence de 2 500 $ par année, par bénéficiaire. La subvention gouvernementale maximale pouvant être gagnée par bénéficiaire est de 7 200 $. Les gains du plan fructifient avec report d’impôt et sont imposés au moment du retrait par l’étudiant.

Le Régime enregistré d’épargne-invalidité (REEI) est un compte pour les personnes de moins de 60 ans qui ont droit au crédit d’impôt pour personnes handicapées (CIPH). Le REEI est conçu pour favoriser l’épargne des personnes handicapées en versant des cotisations de contrepartie pouvant aller jusqu’à 3 500 $ par année (maximum à vie de 70 000 $) et en versant un bon d’épargne pouvant aller jusqu’à 1 000 $ par année à celles et ceux qui remplissent les conditions requises.

Exemple : Devriez-vous rembourser vos dettes ou investir?

Votre prêt hypothécaire doit bientôt être renouvelé et vous devrez le faire à un taux d’intérêt plus élevé que celui que vous avez actuellement. Vous vous demandez si vous devriez utiliser l’argent de votre compte de placement pour effectuer un versement forfaitaire afin de réduire le solde de votre prêt hypothécaire.

Supposons qu’au renouvellement, le solde est de 400 000 $ et que vous pouvez obtenir un taux fixe de 4,75 % pendant 5 ans. Vous avez 70 000 $ que vous pourriez utiliser pour effectuer un versement forfaitaire pour votre prêt hypothécaire, mais vous ne savez pas si vous devriez le faire.

À l’aide de calculateurs de prêts hypothécaires en ligne, nous pouvons calculer que le versement forfaitaire permettrait d’économiser environ 18 411 $ en intérêts sur la période de 5 ans. Sachant cela, nous pouvons comparer la croissance potentielle de 70 000 $ si ce montant a été investi dans un contexte libre d’impôt, comme un compte d’épargne libre d’impôt, ou dans un contexte imposable, comme un compte non enregistré.

Dans un CELI, vos placements fructifient à l’abri de l’impôt et vous pouvez donc conserver chaque dollar que vous gagnez sur votre placement. Les effets d’un placement de 70 000 $ dans une fourchette de rendements potentiels sont présentés ci-dessous :

Ce graphique présente l’effet d’un placement de 70 000 $ dans une fourchette de rendements potentiels.

Ce graphique présente l’effet d’un placement de 70 000 $ dans une fourchette de rendements potentiels.

Comme le gain présumé est plus élevé que le montant que vous épargnez en effectuant le versement forfaitaire sur votre prêt hypothécaire, vous auriez intérêt à investir l’argent dans la plupart des cas.

Dans le cas d’un compte imposable, où le gain du placement est réduit par l’impôt, le résultat n’est pas aussi clair. Cet exemple suppose un taux d’imposition moyen de 21 %7.

Ce graphique présente l’effet d’un placement de 70 000 $ dans une fourchette de rendements potentiels.

Ce graphique présente l’effet d’un placement de 70 000 $ dans une fourchette de rendements potentiels.

Cette décision n’est pas qu’une question de calcul. Les calculs peuvent clarifier l’incidence, mais ils comprennent beaucoup d’inconnues et nous sommes donc forcés de faire des hypothèses. Par exemple, 5 ans, ce n’est pas long. Les taux de rendement prévus d’Edward Jones sont établis sur un horizon de 30 ans. Ceci afin de tenir compte des fluctuations à court terme du marché. Rien ne garantit que vous pourrez obtenir un taux de rendement après impôt supérieur à 4,75 % au cours des 5 prochaines années. Vous pourriez vous sentir plus à l’aise de réduire le solde de votre prêt hypothécaire et d’épargner ce montant en intérêts.

Quelle option vous convient le mieux : Rembourser les dettes ou investir?

Pour déterminer s’il serait préférable pour vous de rembourser vos dettes ou d’investir votre argent, vous devez examiner votre situation dans son ensemble. Vous pouvez commencer par évaluer votre relation au risque et examiner si votre dette actuelle est une « bonne dette » ou une « mauvaise dette ». Ensuite, vous devrez vérifier si votre endettement est trop élevé.

Vous devriez commencer par rembourser vos dettes si vous êtes dans une des situations suivantes :

- Une faible tolérance au risque;

- Une faible capacité à assumer le risque;

- Un horizon de placement à court terme;

- De mauvaises dettes;

- Un ratio du service de la dette brute supérieur à 32 % ou un ratio d’amortissement total de la dette supérieur à 40 %.

En revanche, vous devriez envisager d’investir si vous vous trouvez dans l’une des situations suivantes :

- Une tolérance au risque de moyenne à élevée;

- Une capacité à assumer le risque de moyenne à élevée;

- Un horizon de placement de cinq ans ou plus;

- Aucune mauvaise dette;

- Un ratio du service de la dette brute inférieur à 32 % ou un ratio d’amortissement total de la dette inférieur à 40 %.

Nous sommes là pour vous aider

N’oubliez pas qu’il ne s’agit que de lignes directrices. Votre conseiller en investissement Edward Jones peut vous apporter son aide pour déterminer quelle option convient le mieux à votre situation particulière. Il peut vous aider à évaluer les avantages et les inconvénients de la réduction de l’endettement par rapport aux placements dans le contexte de votre relation au risque. Il peut aussi vous prêter main-forte pour faire le calcul afin de vous assurer que vous êtes sur la bonne voie pour atteindre tous vos objectifs financiers.

Si vous n’avez pas de conseiller en investissement, prenez connaissance des avantages d’un tel partenariat et cherchez un conseiller en investissement Edward Jones dans votre collectivité.

Renseignements importants:

1 Ce calcul peut également être effectué avec des chiffres mensuels en divisant les chiffres annuels par 12.

2 500 $ x 1,38 = 690 $

3 30 % x 690 $ = 207 $

4 15,0198 % x 690 $ = 130,64 $

5 207 $ – 103,64 $ = 103,36 $

6 396,64 $/10 000 $= 3,97 %

7 Suppose un taux d’imposition moyen de 21 % pour un portefeuille composé à 40 % d’intérêts, à 30 % de dividendes et à 30 % de gains en capital pour un ou une contribuable à revenu moyen.