Aperçu mensuel du portefeuille

Voir clairement au milieu d’une rafale de manchettes

Ce que vous devez savoir

- Le mois de janvier a apporté une rafale de manchettes, les nouvelles concernant les droits de douane, les accords commerciaux, la géopolitique et les politiques des banques centrales mettant en péril la résilience du marché.

- Les marchés sont demeurés dans l’ensemble imperturbables, certains segments – les catégories d’actif cycliques, ainsi que les secteurs des matières et de l’énergie – ayant enregistré de solides gains.

- Le secteur technologique américain s’est affaibli, mais un groupe élargi de meneurs du marché prend forme et soutient une approche de portefeuille diversifiée.

- Bâtissez votre parcours avec clarté. Définissez des cibles stratégiques bien équilibrées et veillez à ce que votre portefeuille demeure arrimé afin de planifier votre avenir en toute confiance.

- Soyez prompt, mais avec rigueur – envisagez des occasions au pays et sur les marchés mondiaux afin d’éviter de trop dépendre d’un pays ou d’un secteur en particulier.

Conseils pour les portefeuilles

La gestion active de portefeuille peut aider à accroître le potentiel de rendement, mais adopte une approche mesurée pour la gestion des risques. Envisagez de surpondérer plusieurs catégories d’actif afin de ne pas trop dépendre du rendement d’un seul thème ou facteur.

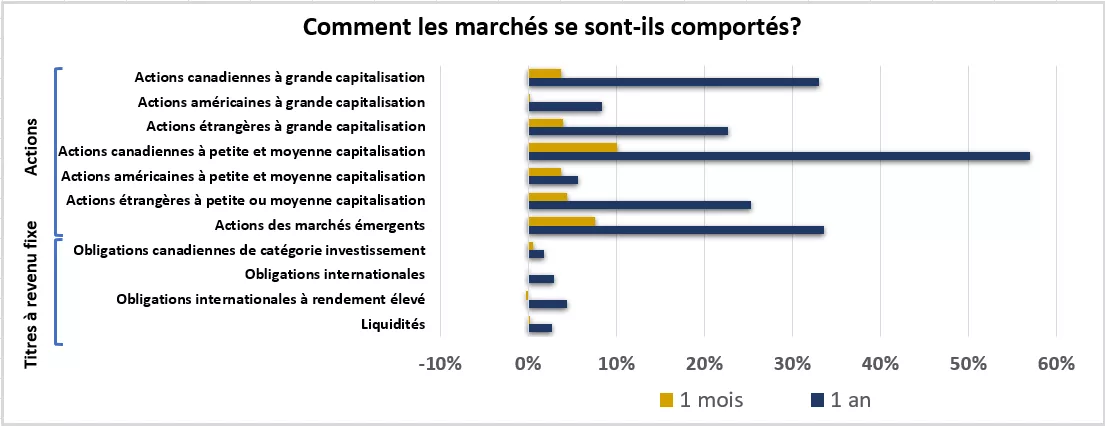

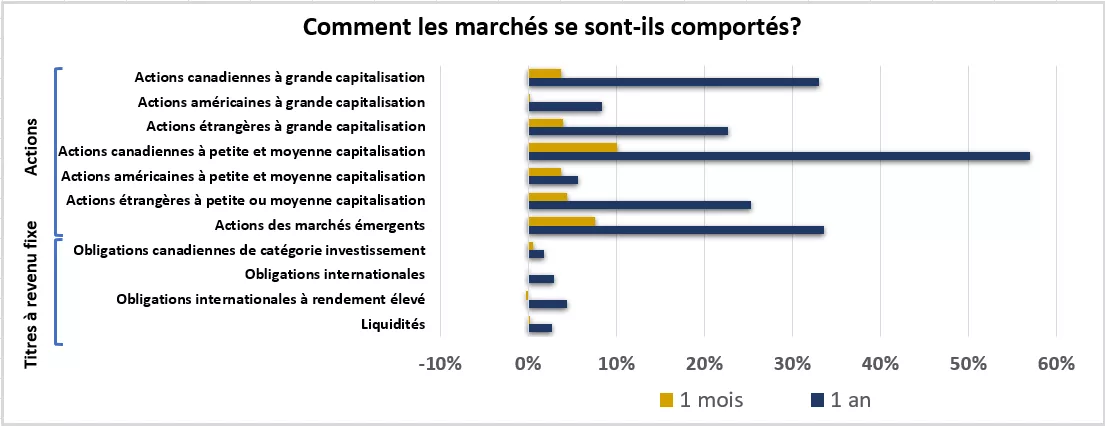

Ce graphique montre le rendement des marchés boursiers et des titres à revenu fixe au cours du mois et de l’année précédents.

Ce graphique montre le rendement des marchés boursiers et des titres à revenu fixe au cours du mois et de l’année précédents.

Où en sommes-nous?

La rafale de manchettes de janvier a mis à l’épreuve la résilience des marchés, mais ceux-ci ont montré peu de signes de distraction. Les cycles d’incertitude géopolitique, les nouvelles menaces tarifaires de l’administration américaine et les négociations commerciales en cours ont permis aux investisseurs d’évaluer les répercussions potentielles de l’évolution des relations mondiales. Les événements entourant les banques centrales ont également retenu l’attention, y compris de nouvelles décisions de politique monétaire – la Banque du Canada a choisi de maintenir son taux – et la nomination de Kevin Warsh à la présidence de la Réserve fédérale américaine (Fed).

Malgré les pressions exercées par les manchettes, les marchés sont demeurés dans l’ensemble imperturbables, étant favorisés par les rapports sur les bénéfices des sociétés et des signes de croissance de l’économie mondiale. Les taux d’intérêt ayant augmenté dans certaines régions à l’extérieur du Canada, les rendements obligataires ont été contrastés, de sorte que les actions ont affiché une tenue supérieure. La vigueur des catégories d’actif relativement cycliques – les actions canadiennes à petite et à moyenne capitalisation et les actions des marchés émergents – a eu l’effet favorable le plus prononcé sur les portefeuilles bien diversifiés, le groupe de meneurs du marché s’est élargi au-delà des sociétés technologiques américaines à mégacapitalisation.

Les actions technologiques américaines s’affaiblissent, mais la vigueur observée ailleurs renforce un thème clé : l’élargissement du nombre de meneurs sur le marché. Plusieurs géants technologiques américains ont publié leurs bénéfices en janvier, ce qui a suscité des réactions contrastées sur le marché. Même si les moteurs de croissance à long terme demeurent intacts, les investisseurs ont dû remettre en question les plans de dépenses en immobilisations et les valorisations boursières actuelles au sein du secteur – incertitude qui a persisté au cours des derniers mois.

En particulier, le rendement du secteur des technologies a divergé d’une région à l’autre. Le secteur des technologies à grande capitalisation aux États-Unis a reculé d’environ 2 % en janvier et de 6 % sur trois mois, en dollars américains, ce qui a fait en sorte que cette catégorie d’actif a tiré de l’arrière par rapport aux autres actions. À l’inverse, le secteur des technologies au sein de la catégorie d’actif des actions des marchés émergents a progressé d’environ 18 % au cours des deux périodes, en partie en raison de l’attrait pour les occasions technologiques à l’extérieur des États-Unis, ce qui a aidé la catégorie d’actif globale à briller le plus.

Ailleurs, l’indice Bloomberg des produits de base, un panier d’énergie, de métaux et de produits agricoles, a inscrit un rendement de plus de 9 % le mois dernier, frôlant son gain pour l’ensemble de l’année 2025 d’environ 10 %. La hausse des prix des produits de base a contribué à propulser les matières et l’énergie sur les marchés nationaux et internationaux, ce qui démontre le potentiel de meneurs au-delà des technologies américaines. Comme les matières et l’énergie sont deux des plus importants secteurs du marché boursier canadien, leur vigueur a alimenté le rendement supérieur des actions canadiennes par rapport aux autres catégories d’actifs boursiers.

La vigueur récente des produits de base a été stimulée par les métaux précieux, comme l’or et l’argent, ainsi que par la flambée des prix de l’énergie dans un contexte de tensions géopolitiques accrues. Toutefois, les métaux précieux ont chuté brutalement après l’annonce concernant le président de la Fed, ce qui a effacé certains des gains antérieurs dans les secteurs des produits de base et des matières.

Quelles sont nos recommandations pour la suite?

Tracez un parcours en toute clarté au milieu de la rafale de manchettes. Peu importe la possibilité que les manchettes détournent l’attention des marchés, vos objectifs financiers devraient demeurer le fondement de vos décisions de placement. Pour définir un parcours clair, nous vous suggérons de discuter de ce processus rigoureux avec votre conseiller en investissement :

- Définissez votre stratégie de placement axée sur vos objectifs et bien diversifiée. Utilisez votre tolérance au risque, votre capacité d’adaptation au risque et vos objectifs financiers pour déterminer une composition appropriée d’actions et d’obligations selon votre situation. Nos lignes directrices ci-dessous en matière de répartition stratégique de l’actif peuvent ensuite vous aider à façonner des répartitions cibles largement diversifiées pour vous guider et planifier votre avenir en toute confiance.

- Rééquilibrez votre portefeuille pour qu’il demeure conforme à votre plan. Compte tenu du rendement supérieur important, mais inégal des actions par rapport aux obligations, le moment est peut-être important pour rééquilibrer le portefeuille en réduisant les positions qui sont devenues trop surpondérées. En vous assurant que votre portefeuille ne s’éloigne pas trop de votre répartition cible, vous maintenez la diversification, évitez les surprises en matière de rendement et conservez la fiabilité du plan que vous avez établi pour vos objectifs.

- Maintenez des attentes appropriées en matière de risque et de rendement. À long terme, nous nous attendons à ce que le rendement annuel des catégories d’actifs boursiers se situe en moyenne de 7 % à 9 %, et que celui des catégories de titres à revenu fixe se situe dans une fourchette de 4 % à 7 %, ce qui souligne davantage la vigueur des récents gains du marché.

Toutefois, les marchés fluctuent, tout comme les portefeuilles de placement, même si la diversification atténue ces mouvements. Par conséquent, ne laissez pas les replis potentiels vous surprendre, en particulier après une excellente période pluriannuelle pour les actions. Conservez une certaine perspective en considérant les fluctuations à court terme dans le cadre de votre parcours vers vos objectifs à long terme, surtout si votre portefeuille est conforme à votre stratégie de placement.

Soyez prompt, mais avec rigueur – envisagez de surpondérer plusieurs catégories d’actions et secteurs afin d’éviter de trop dépendre d’un seul placement ou thème. Bien que nous recommandions d’utiliser vos répartitions stratégiques cibles comme point de départ de votre portefeuille, nous croyons que le moment est venu de miser davantage sur les actions et de sous-pondérer les obligations.

Même si des replis périodiques peuvent se produire, nous nous attendons à ce que les actions aient une longueur d’avance sur les obligations cette année pour les raisons suivantes :

- des mesures de relance budgétaire à travers les régions;

- les répercussions décalées des réductions de taux des banques centrales, certaines banques prévoyant d’autres réductions plus tard cette année;

- une croissance générale des bénéfices des sociétés;

- une solide dynamique économique mondiale; et

- d’autres facteurs favorables aux placements et à la construction d’infrastructures dans le domaine technologique.

Nous croyons que cet ensemble de conditions ouvre un éventail d’occasions de placement sur les marchés mondiaux, comme cela a déjà été démontré en 2026, compte tenu des changements en ce qui a trait aux meneurs du marché. Nous nous attendons à ce que ce thème d’élargissement se poursuive au cours de l’année, car nous croyons qu’il soutient une approche diversifiée de la gestion du positionnement actif d’un portefeuille (positions surpondérées ou sous-pondérées par rapport aux cibles stratégiques d’un portefeuille).

Par conséquent, plutôt que de détenir une surpondération démesurée dans un placement ou un thème donné de votre portefeuille, nous vous recommandons d’adopter une approche plus mesurée en élargissant votre éventail d’occasions – envisagez de surpondérer plusieurs catégories d’actif et secteurs pour saisir de vastes occasions.

Compte tenu des conditions macroéconomiques, nous privilégions les catégories d’actif relativement cycliques, comme les actions à petite et à moyenne capitalisation des marchés développés étrangers et américains, ainsi que les actions des marchés émergents, surtout compte tenu de leurs valorisations par rapport aux actions mondiales à grande capitalisation. Les actions internationales ont également profité récemment de la forte dynamique qui, selon nous, pourrait se poursuivre et peut aider à gérer les risques de change.

Même si nous recommandons une pondération neutre des catégories d’actions canadiennes, nous continuons de recommander une surpondération des secteurs canadiens de l’énergie, des matières et des produits industriels, qui offrent une exposition à la demande soutenue d’énergie et de métaux, à une activité économique favorable ou à des valorisations intéressantes.

Nous croyons également que les actions américaines à grande capitalisation demeurent intéressantes, malgré leurs valorisations élevées, en raison de leur exposition aux technologies et du potentiel de croissance économique supérieure à la tendance aux États-Unis. Une combinaison de surpondération de la consommation discrétionnaire, des soins de santé et des produits industriels aux États-Unis pourrait également aider votre portefeuille à profiter des avantages des technologies et du contexte politique de plus en plus favorable.

Nous sommes là pour vous aider

Définir des cibles stratégiques bien équilibrées et maintenir l’harmonisation du portefeuille peut aider à élaborer et à exécuter un plan axé sur les objectifs avec clarté et confiance, permettant de composer avec des rafales de manchettes qui peuvent créer un sentiment de flou. Une gestion active du portefeuille peut être bénéfique, mais nous recommandons une approche mesurée. Discutez avec votre conseiller en investissement de la possibilité d’intégrer des occasions de placement en temps opportun à votre portefeuille tout en maintenant la fiabilité du plan que vous avez élaboré pour vos objectifs.

Si vous n’avez pas de conseiller en investissement, nous vous invitons à rencontrer un conseiller en investissement Edward Jones pour intégrer une approche claire et cohérente avec vos objectifs financiers dans votre portefeuille, peu importe le flou potentiel créé par les rafales de manchettes.

Lignes directrices en matière de répartition stratégique de l’actif

Nos lignes directrices en matière de répartition stratégique de l’actif à long terme reflètent notre vision de diversification équilibrée pour les volets en titres à revenu fixe et en actions au sein d’un portefeuille bien diversifié, à la lumière de nos perspectives des 30 prochaines années pour l’économie et les marchés. Les pondérations exactes (pondérations neutres) de chaque catégorie d’actifs dépendront de la répartition générale entre actions et titres à revenu fixe qui correspond le plus à votre tolérance au risque et à vos objectifs financiers.

La diversification n’est pas garante de profit et ne protège pas nécessairement contre les pertes dans un marché baissier.

Dans le cadre de nos lignes directrices stratégiques, nous recommandons les catégories d’actifs suivantes :

Diversification des actions : Actions canadiennes à grande capitalisation, actions américaines à grande capitalisation, actions de sociétés de marchés développés étrangers à grande capitalisation, actions canadiennes à moyenne capitalisation, actions américaines à petite et à moyenne capitalisation, actions de sociétés de marchés développés étrangers à petite et moyenne capitalisation, actions des marchés émergents.

Diversification des titres à revenu fixe : Obligations canadiennes de catégorie investissement, obligations internationales, obligations internationales à rendement élevé, liquidités.

Dans le cadre de nos lignes directrices stratégiques, nous recommandons les catégories d’actifs suivantes :

Diversification des actions : Actions canadiennes à grande capitalisation, actions américaines à grande capitalisation, actions de sociétés de marchés développés étrangers à grande capitalisation, actions canadiennes à moyenne capitalisation, actions américaines à petite et à moyenne capitalisation, actions de sociétés de marchés développés étrangers à petite et moyenne capitalisation, actions des marchés émergents.

Diversification des titres à revenu fixe : Obligations canadiennes de catégorie investissement, obligations internationales, obligations internationales à rendement élevé, liquidités.

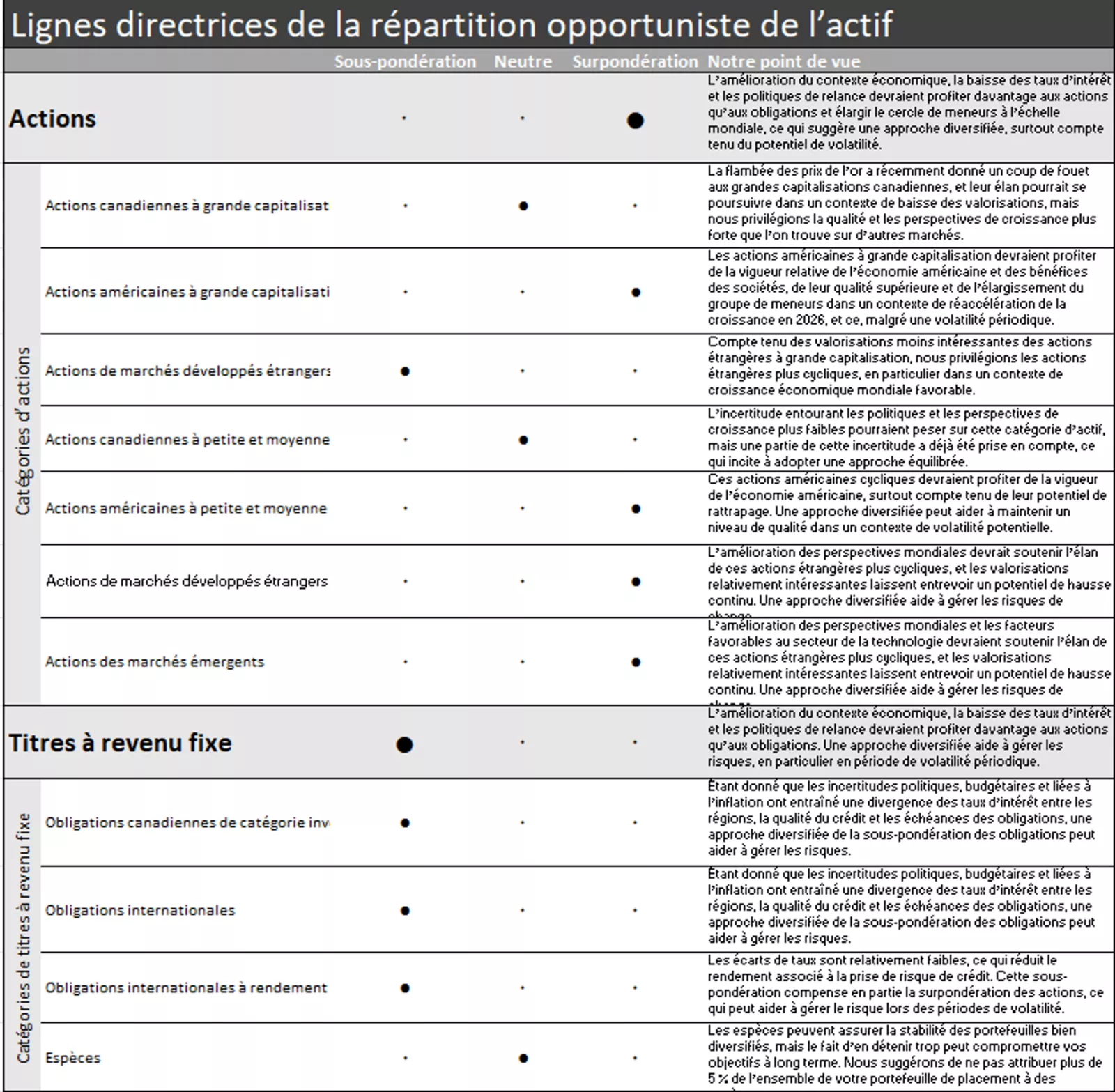

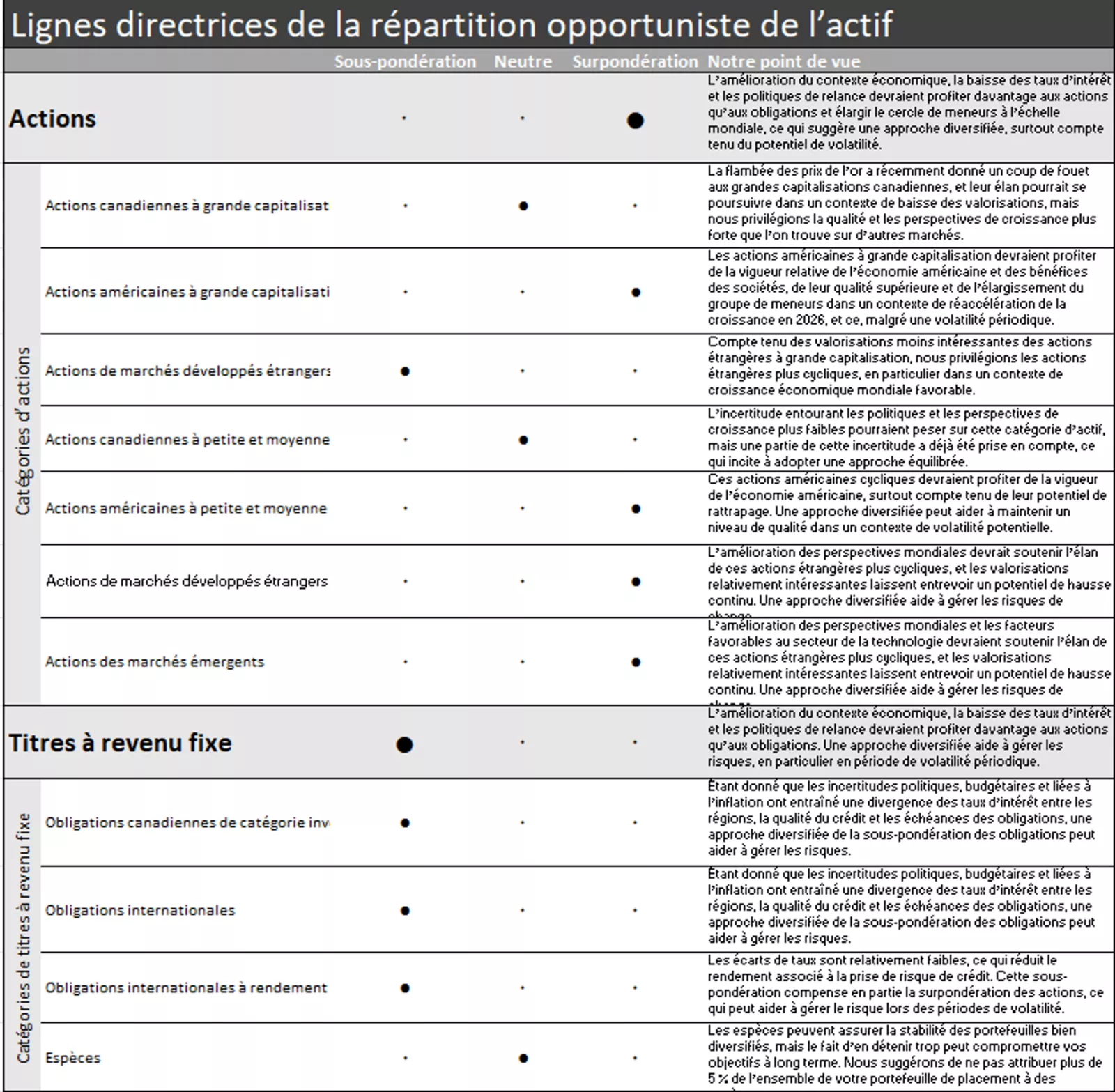

Lignes directrices en matière de répartition opportuniste du portefeuille

Nos lignes directrices en matière de répartition opportuniste de l’actif représentent nos conseils de placement opportuns en fonction des conditions actuelles du marché et des perspectives à court terme. Nous croyons que l’intégration de ces lignes directrices dans un portefeuille bien diversifié peut accroître votre potentiel de rendement sans prise de risque involontaire, ce qui vous aidera à maintenir votre portefeuille en phase avec vos objectifs de risque et de rendement. Nous recommandons d’abord de tenir compte de nos lignes directrices en matière de répartition opportuniste de l’actif afin de saisir des occasions dans toutes les catégories d’actif. Nous recommandons ensuite de tenir compte des lignes directrices sectorielles opportunistes pour les actions et des lignes directrices opportunistes pour les obligations canadiennes de catégorie investissement afin de compléter le positionnement des portefeuilles, s’il y a lieu.

Nos lignes directrices de répartition opportuniste de l’actif sont les suivantes :

Actions – surpondération globale; sous-pondération – actions des marchés développés étrangers à grande capitalisation; neutre – actions canadiennes à grande capitalisation et actions canadiennes à petite et moyenne capitalisation; surpondération – actions américaines à grande capitalisation, actions américaines à petite et moyenne capitalisation, actions des marchés développés étrangers à petite et moyenne capitalisation et actions des marchés émergents.

Titres à revenu fixe – sous-pondération globale; sous-pondération – obligations canadiennes de catégorie investissement, obligations internationales et obligations internationales à rendement élevé; neutre – espèces.

Nos lignes directrices de répartition opportuniste de l’actif sont les suivantes :

Actions – surpondération globale; sous-pondération – actions des marchés développés étrangers à grande capitalisation; neutre – actions canadiennes à grande capitalisation et actions canadiennes à petite et moyenne capitalisation; surpondération – actions américaines à grande capitalisation, actions américaines à petite et moyenne capitalisation, actions des marchés développés étrangers à petite et moyenne capitalisation et actions des marchés émergents.

Titres à revenu fixe – sous-pondération globale; sous-pondération – obligations canadiennes de catégorie investissement, obligations internationales et obligations internationales à rendement élevé; neutre – espèces.

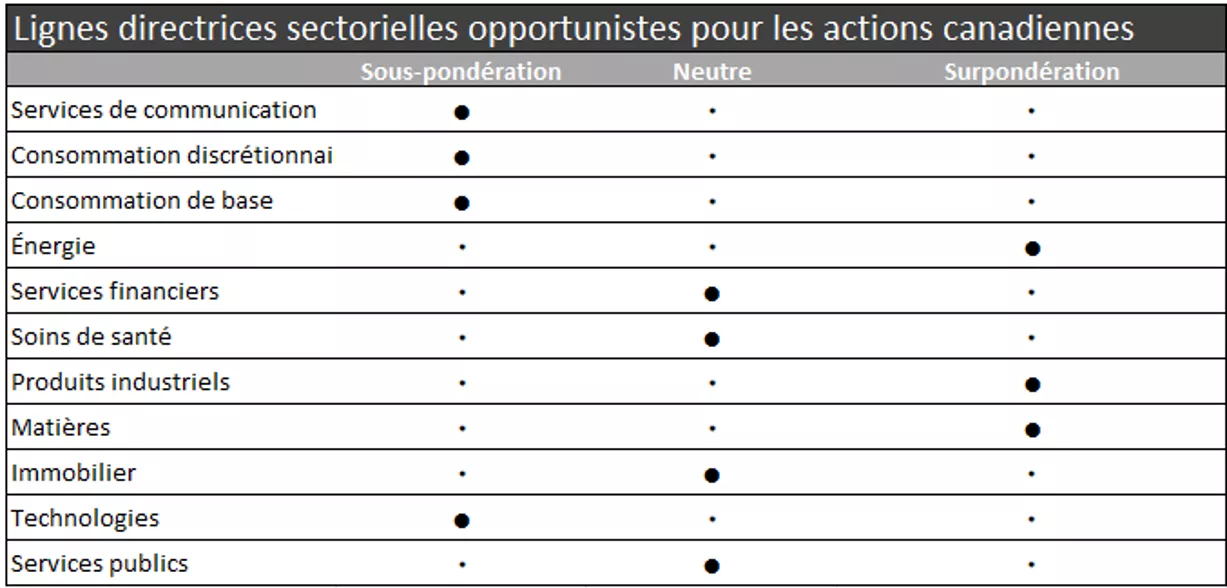

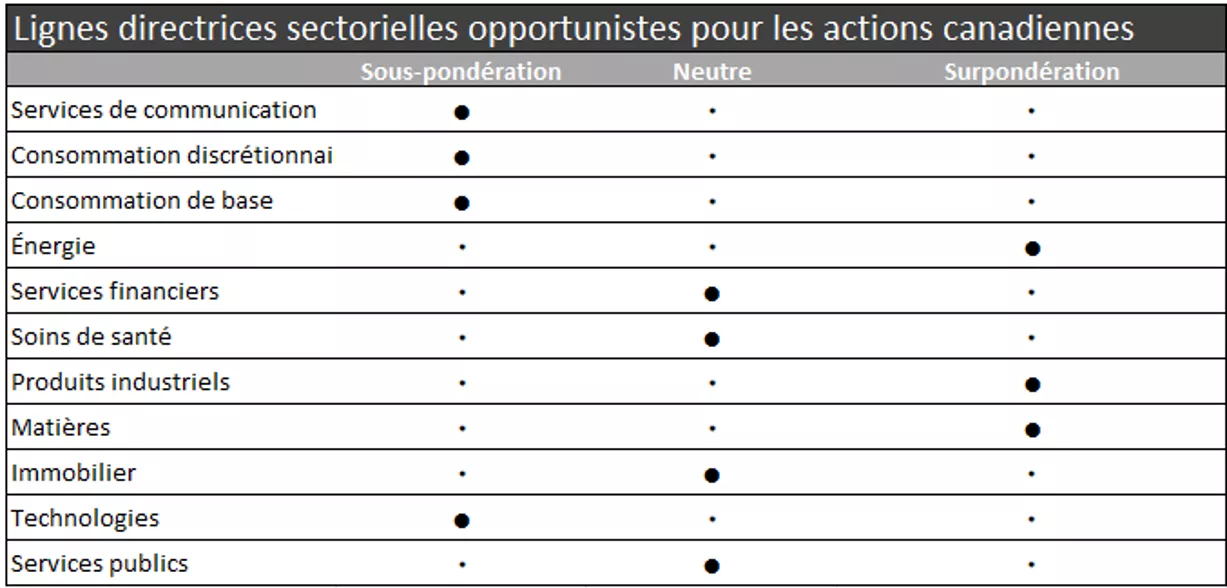

Nos lignes directrices sectorielles opportunistes pour les actions sont les suivantes :

Surpondération de l’énergie, des produits industriels et des matières

Neutre pour les services financiers, les soins de santé, l’immobilier et les services publics

Sous-pondération des services de communication, de la consommation discrétionnaire, de la consommation de base, des services financiers et de la technologie

Nos lignes directrices sectorielles opportunistes pour les actions sont les suivantes :

Surpondération de l’énergie, des produits industriels et des matières

Neutre pour les services financiers, les soins de santé, l’immobilier et les services publics

Sous-pondération des services de communication, de la consommation discrétionnaire, de la consommation de base, des services financiers et de la technologie

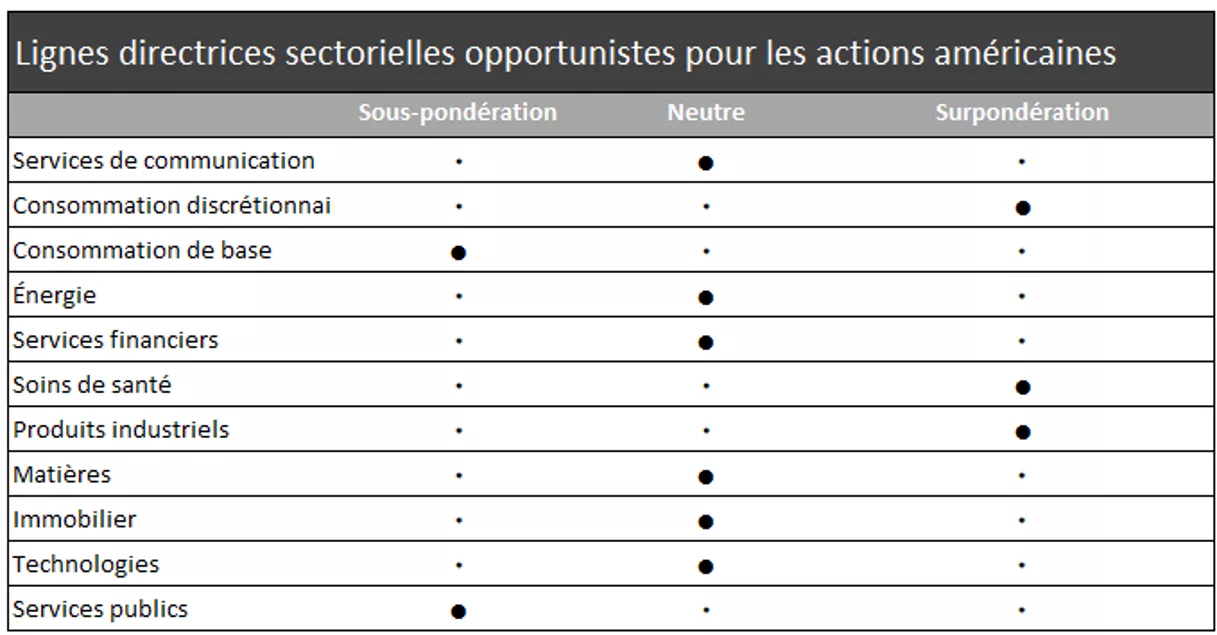

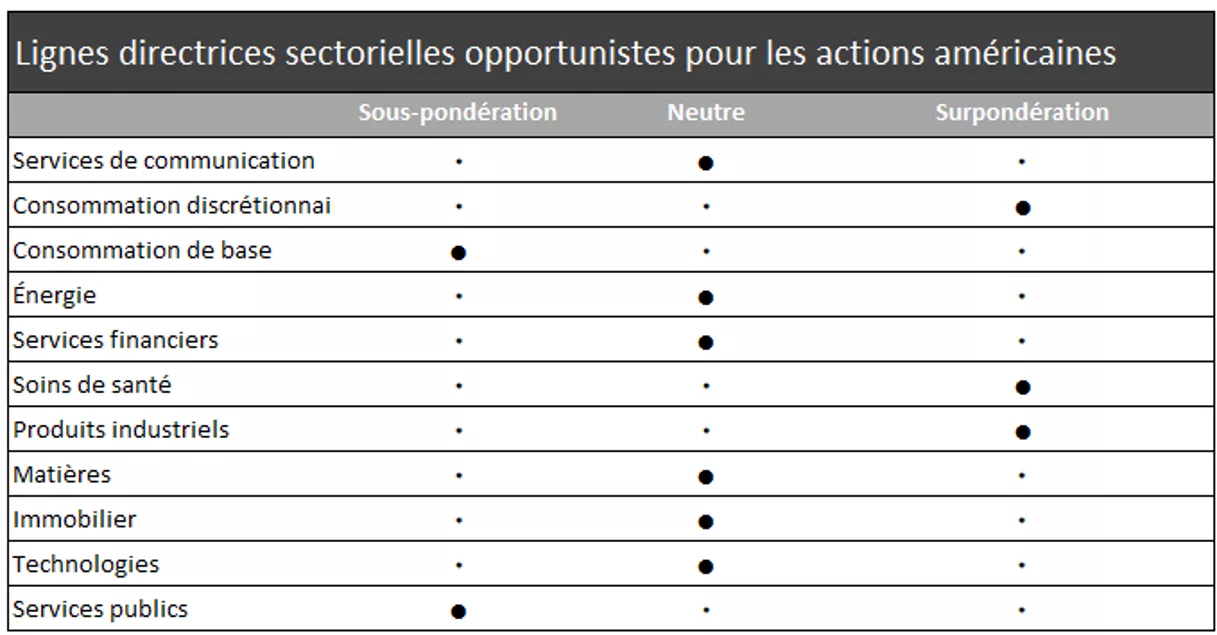

Nos lignes directrices sectorielles opportunistes pour les actions américaines sont les suivantes :

• Surpondération des services de la consommation discrétionnaire, des soins de santé et des produits industriels

• Pondération neutre des services de communication, des services financiers, de l’énergie, de l’immobilier, de la technologie et des matières

• Sous-pondération des services de consommation de base et des services publics

Nos lignes directrices sectorielles opportunistes pour les actions américaines sont les suivantes :

• Surpondération des services de la consommation discrétionnaire, des soins de santé et des produits industriels

• Pondération neutre des services de communication, des services financiers, de l’énergie, de l’immobilier, de la technologie et des matières

• Sous-pondération des services de consommation de base et des services publics

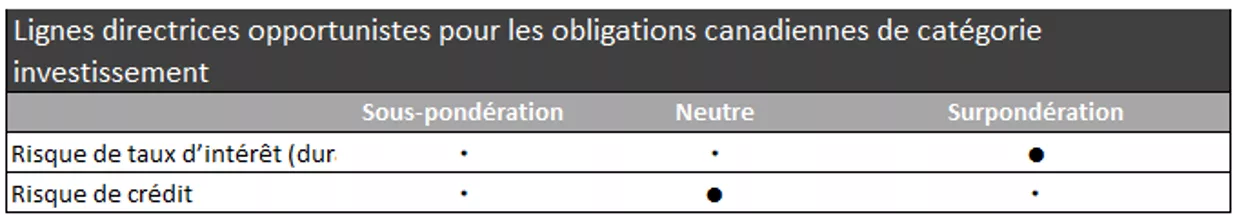

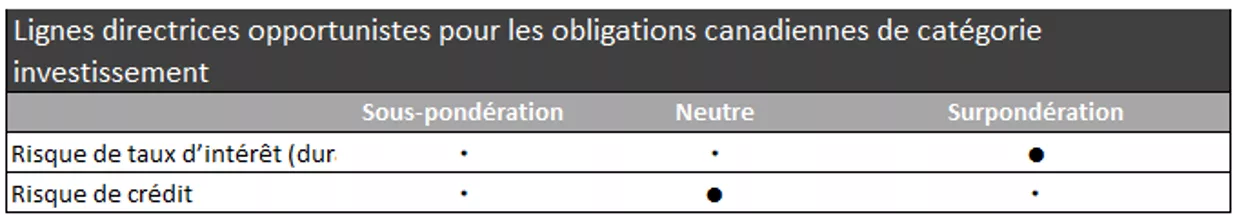

Nos lignes directrices opportunistes à l’égard des obligations canadiennes de catégorie investissement privilégient une surpondération du risque de taux d’intérêt (duration) et une pondération neutre du risque de crédit.

Nos lignes directrices opportunistes à l’égard des obligations canadiennes de catégorie investissement privilégient une surpondération du risque de taux d’intérêt (duration) et une pondération neutre du risque de crédit.

Tom Larm, CFA®, CFP®

Tom Larm est stratège de portefeuille au sein de l’équipe des stratégies de placement. Il est responsable de l’élaboration de conseils et de lignes directrices en matière de construction de portefeuille, de répartition de l’actif et de rendement des placements afin d’aider les clients à atteindre leurs objectifs financiers à long terme.

M. Larm a obtenu un baccalauréat en finance avec grande distinction de l’Université d’État du Missouri, Il est titulaire d’un MBA de l’Université St. Louis et détient les titres professionnels de CFA et de CFP. Il est membre de la CFA Society of St. Louis.

Renseignements importants

Le rendement passé des marchés n’est pas garant du rendement futur.

La diversification n’est pas une garantie de profit et ne protège pas contre les pertes en cas de recul des marchés.

Les placements en actions comportent des risques. La valeur de vos actions fluctuera et vous pourriez subir des pertes en capital. Les actions à petite et moyenne capitalisation ont tendance à être plus volatiles que celles de sociétés à grande capitalisation. Les placements sur les marchés internationaux et émergents comportent des risques spécifiques, notamment ceux liés aux fluctuations de change et à l’actualité politique et économique à l’étranger.

Le rééquilibrage n’offre ni garantie de profit ni protection contre les pertes, et peut entraîner un événement imposable.

Avant d’investir dans des obligations, vous devez comprendre les risques qui y sont liés, notamment le risque de crédit et le risque de marché. Tout placement en obligations est également assujetti à un risque de taux d’intérêt : si les taux d’intérêt montent, les cours obligataires peuvent baisser et l’investisseur peut subir une perte en capital si le titre est vendu avant la date d’échéance.

Les opinions exprimées sont en date du présent rapport et sont fournies à des fins d’information générale. Ces renseignements ne s’adressent pas à un investisseur en particulier ou potentiel et ne doivent pas être interprétés comme des recommandations ou des conseils de placement précis. Les investisseurs sont invités à prendre des décisions de placement fondées sur leurs objectifs de placement et leur situation financière uniques.