Géopolitique et données sur l’emploi : en quête de calme dans la tempête qui touche les marchés

Principaux points à retenir:

- Les marchés ont dû faire face à une combinaison parfaite de conditions défavorables cette semaine. La flambée des prix du pétrole qui a suivi le début de la guerre en Iran a fait craindre une hausse de l’inflation, tandis que la faiblesse des données sur l’emploi a accentué les préoccupations à l’égard de la croissance aux États-Unis.

- Ces facteurs caractéristiques d’une stagflation ont entraîné un repli des marchés, notamment car il n’est pas certain que la Fed soit prête à assouplir sa politique monétaire dans ce contexte. En réaction, les obligations et les actions ont fait l’objet de ventes massives, emportées par une vague d’aversion pour le risque. Néanmoins, l’indice S&P 500 a progressé d’environ 17 % par rapport à l’année dernière et se situe à peine 3 % en deçà des sommets historiques.

- La volatilité pourrait bien augmenter davantage au cours des prochains jours et des prochaines semaines à mesure que le conflit au Moyen-Orient s’installe. Toutefois, l’histoire nous montre que l’incidence des crises géopolitiques sur les marchés peut être de courte durée et que ces dernières peuvent parfois offrir des occasions aux investisseurs.

- De façon plus générale, nous demeurons optimistes à l’égard des perspectives de croissance et de rentabilité des sociétés à long terme. La plupart des indicateurs laissent entrevoir une activité vigoureuse aux États-Unis et à l’échelle mondiale, et, à notre avis, il faudrait que les prix du pétrole augmentent fortement et durablement pour que cette perspective soit compromise.

- Par conséquent, nous recommandons aux investisseurs de conserver leurs placements et de bien les diversifier pour faire face à cette récente flambée d’incertitude à l’échelle de l’économie et des marchés.

Les placements sûrs se font rares

La semaine dernière a été difficile sur les marchés. Les prix du pétrole ont bondi de plus de 30 %, les principaux marchés boursiers américains ont reculé de 2 % à 5 %, les actions canadiennes ont cédé 4 %, les actions des marchés internationaux et émergents ont baissé plus fortement, de 5 % à 10 %, et les taux des obligations du gouvernement du Canada à 10 ans ont augmenté de près de 30 points de base (0,3 %).

Commençons par analyser les données sur l’emploi aux États-Unis de vendredi pour essayer de comprendre cette réaction généralisée d’aversion pour le risque.

Un rapport sur l’emploi décevant

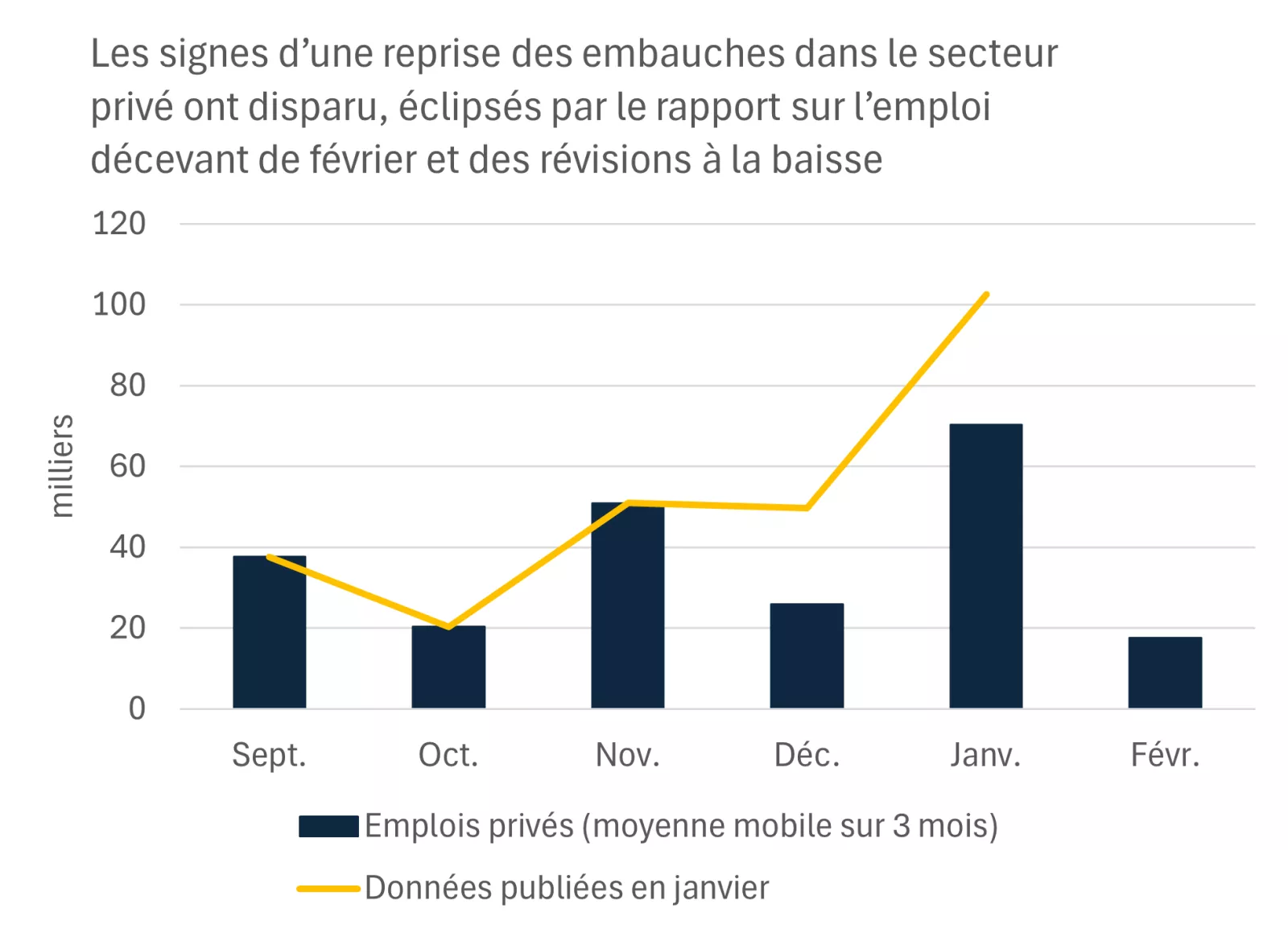

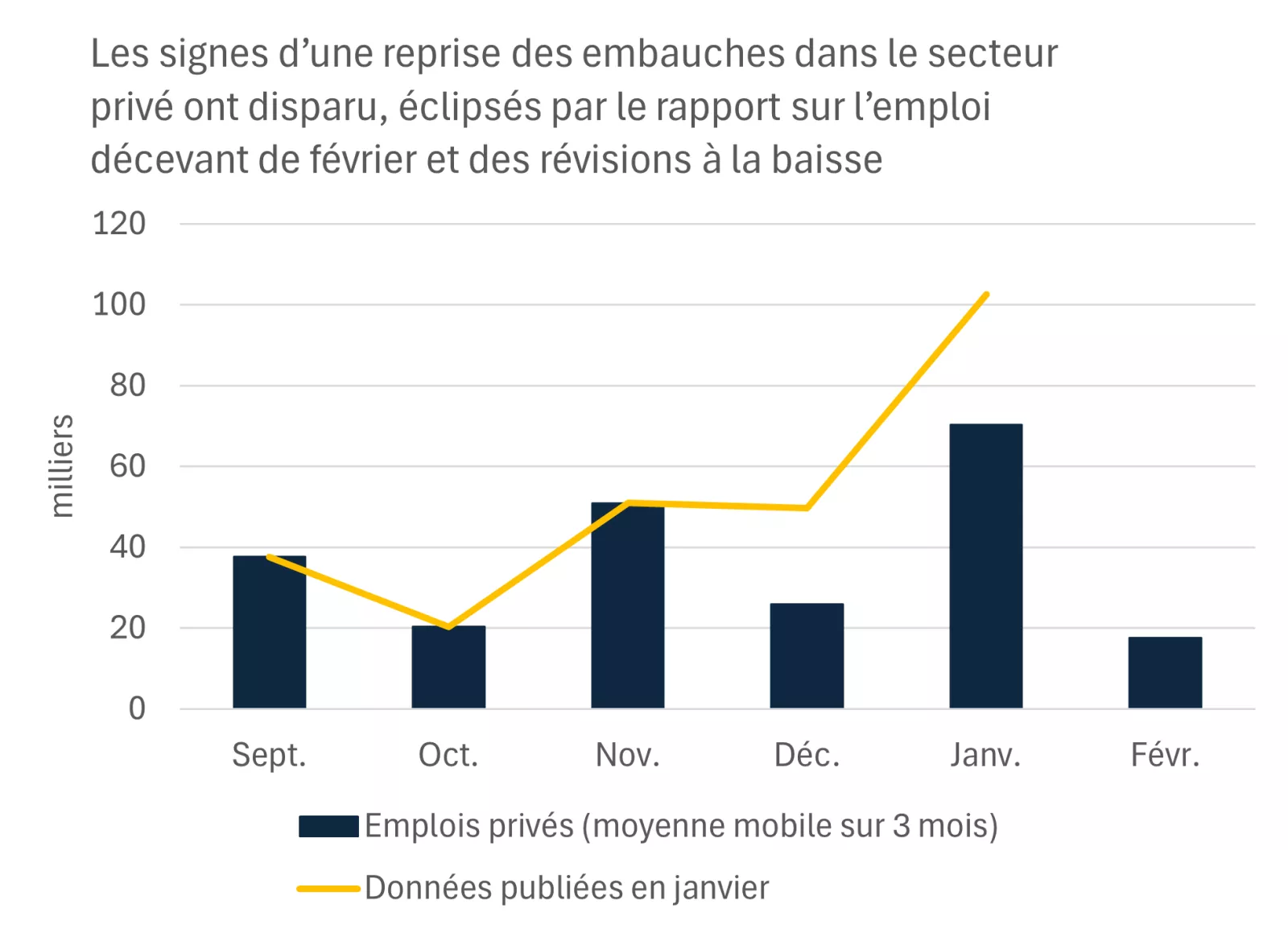

Le nombre d’emplois a diminué de 92 000 en février, alors que l’on s’attendait à un gain de 55 000 emplois au cours du mois. À cette déception s’ajoutent les révisions à la baisse du nombre d’emplois créés en janvier et en décembre, qui portent le nombre moyen total d’emplois créés au cours des trois derniers mois à seulement 6 000, et 18 000 pour le secteur privé, soit à peine plus.

Ce graphique montre que les signes de reprise des emplois privés observés précédemment ont disparu, éclipsés par des données faibles en février et la révision à la baisse des données des derniers mois, ce qui indique une tendance beaucoup plus faible des embauches.

Ce graphique montre que les signes de reprise des emplois privés observés précédemment ont disparu, éclipsés par des données faibles en février et la révision à la baisse des données des derniers mois, ce qui indique une tendance beaucoup plus faible des embauches.

D’expérience, nous savons qu’il vaut mieux ne pas réagir de façon excessive aux données d’un seul mois; les chiffres de février ont probablement été en partie pénalisés par les grèves, les perturbations météorologiques et la possibilité d’un contrecoup à la suite des solides données de janvier.

De plus, compte tenu du vieillissement de la population américaine et de la baisse de la migration nette, il faut moins d’emplois chaque mois pour que le marché de l’emploi continue de bien se tenir, et, selon de nombreuses estimations, la création de 20 000 à 50 000 emplois nets pourrait suffire pour maintenir la stabilité du marché de l’emploi. D’ailleurs, et cela vient corroborer ce point de vue, le taux de chômage n’a augmenté que légèrement en février pour s’établir à 4,4 % et demeure faible, ce qui a apaisé les craintes d’une détérioration marquée du marché de l’emploi.

Néanmoins, les investisseurs n’ont pas aimé le rapport, qui les préoccupe probablement pour plusieurs raisons.

- Premièrement, la faiblesse des embauches pourrait rendre l’économie vulnérable si les mises à pied commencent à augmenter.

- Deuxièmement, une amélioration des tendances en matière d’embauche cette année est probablement nécessaire pour soutenir les dépenses de consommation, qui demeurent un pilier de l’économie.

Normalement, un rapport sur l’emploi décevant contribue à stimuler les attentes de réductions de taux de la Fed, ce qui rassure les investisseurs en actions. Toutefois, la flambée des prix du pétrole cette semaine complique les choses, car les investisseurs semblent douter de la volonté de la Fed d’assouplir sa politique monétaire en raison des risques d’inflation accrus.

Examinons à présent la flambée actuelle des prix du pétrole et ses répercussions sur l’économie.

Un choc énergétique mondial

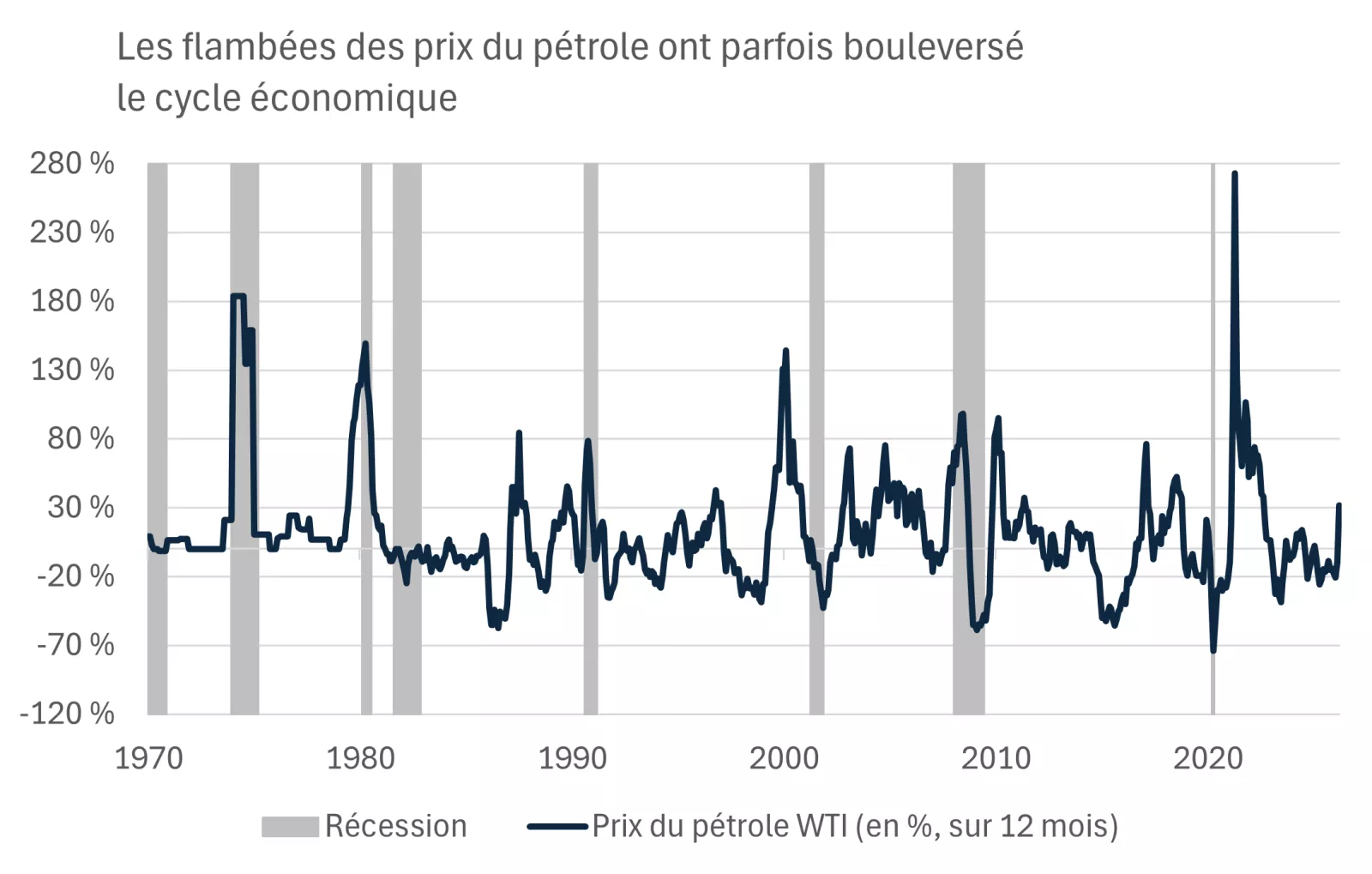

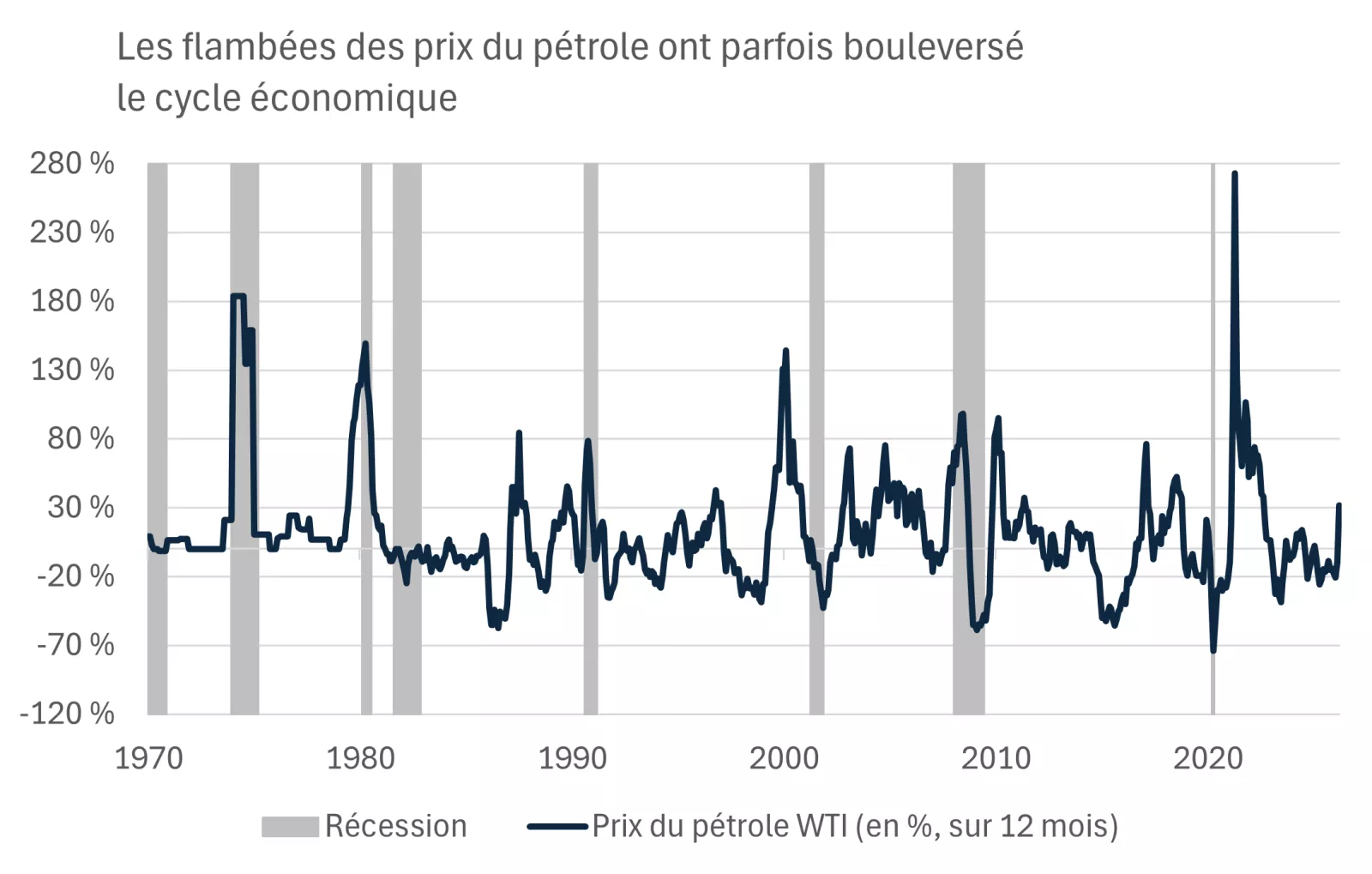

Par le passé, les chocs pétroliers se sont avérés dangereux pour les économies et les marchés. Beaucoup se rappellent les crises des années 1970, les tensions au Moyen-Orient ayant provoqué des flambées des prix du pétrole et des récessions, mais ce fut également le cas plus récemment, en 1990.

Ce graphique montre que les flambées des prix du pétrole au cours des 50 dernières années ont parfois été associées à des récessions.

Ce graphique montre que les flambées des prix du pétrole au cours des 50 dernières années ont parfois été associées à des récessions.

Toutefois, la relation entre l’économie américaine et les prix du pétrole a évolué au cours des dernières décennies, la production énergétique intérieure ayant augmenté et l’intensité pétrolière ayant diminué. Nous en avons parlé dans un récent article de la série Échos des marchés, qui traite également des retombées plus larges des chocs géopolitiques sur les marchés.

En somme, nous estimons qu’une hausse importante et soutenue des prix du pétrole sera nécessaire pour faire dérailler l’économie américaine. Pour vérifier cette hypothèse à l’aide de données empiriques, nous avons établi un modèle de probabilité de récession fondé sur 50 années de données afin de quantifier le risque d’un repli compte tenu de la flambée des prix du pétrole et des conditions générales de l’économie américaine*.

Comme le baril de pétrole se négocie autour de 90 $, le modèle estime que la probabilité de récession à court terme est de 15 %, ce qui représente une hausse de seulement 6 points de pourcentage après la flambée des prix du pétrole de la semaine dernière*. Si le prix du baril de pétrole atteignait 125 $, ce risque passerait à 30 %, et si le baril atteignait 150 $, le risque serait de 50 %*.

Les modèles de probabilité de récession sont des outils utiles, mais ils ne peuvent en aucun cas prédire l’avenir avec exactitude. Toutefois, ces signaux semblent correspondre à ce que l’on constate avec les récentes flambées des prix de l’énergie, à savoir qu’elles n’ont pas interrompu les cycles économiques, et le repli des marchés boursiers observé jusqu’à présent ne semble pas impliquer un recul des bénéfices, selon nous.

Du côté du Canada, le secteur pétrolier et gazier représente environ 6 % du PIB et plus du quart des exportations, ce secteur étant probablement stimulé par la hausse des prix à l’échelle mondiale. Certains de ces avantages seront probablement neutralisés par la hausse de l’inflation, qui pèse sur le pouvoir d’achat des ménages et les marges des sociétés dans les secteurs non énergétiques. Toutefois, la Banque du Canada estime que la hausse des prix du pétrole a un effet positif net sur la croissance, contrairement à de nombreuses autres économies développées et émergentes où les secteurs de l’énergie sont moins importants.

Cela devrait nous conforter dans l’idée que l’économie canadienne devrait éviter une récession, même si la croissance demeure faible en raison de l’incertitude généralisée autour de la politique commerciale à l’approche de la renégociation de l’ACEUM, qui aura lieu cette année.

Les banques centrales face à un dilemme

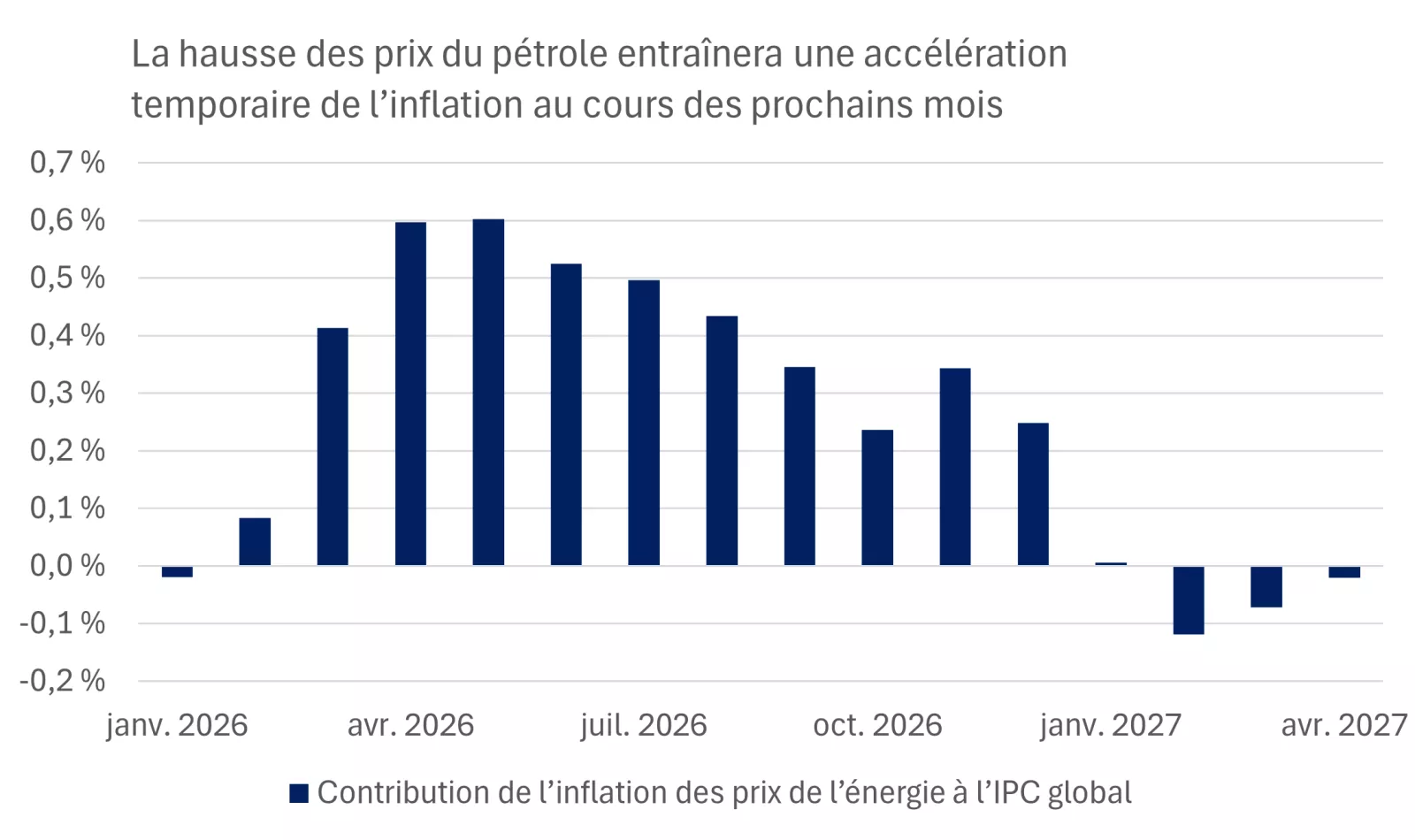

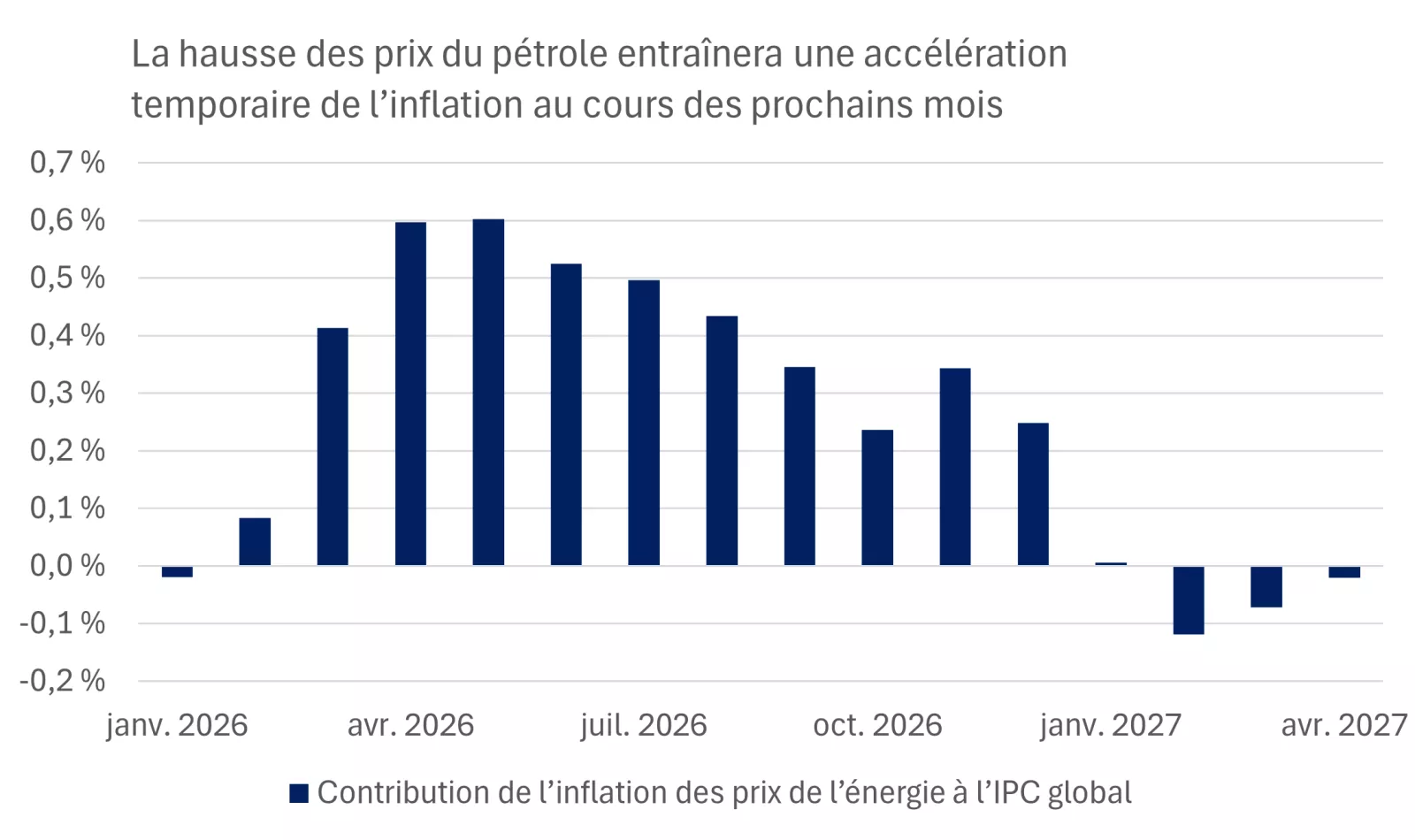

Même si, selon nous, le choc pétrolier n’est pas suffisamment important pour freiner la croissance aux États-Unis, nous pensons qu’il se traduira par une hausse de l’inflation au cours des prochains mois.

La hausse des prix mondiaux du pétrole alimente habituellement rapidement l’inflation des prix de l’énergie, qui représente environ 6 % du panier de l’indice des prix à la consommation (IPC) des États-Unis. Les ménages s’en apercevront d’abord en constatant la hausse des prix de l’essence, mais cette augmentation pourrait bientôt se propager à l’ensemble des coûts de l’énergie, et indirectement via la hausse des coûts des intrants pour les entreprises.

Nous pensons que l’ampleur et la persistance de cette hausse dépendront de l’importance et de la durabilité du choc pétrolier. Les marchés s’attendent actuellement à ce que le prix du baril de WTI baisse lentement, passant d’environ 90 $ (prix au comptant actuel) à 74 $ au deuxième trimestre et à 67 $ d’ici la fin de l’année. Selon cette trajectoire, les prix de l’énergie pourraient faire remonter l’IPC global des États-Unis au-dessus de 3 % sur 12 mois, avant que cet effet ne commence à diminuer durant le reste de 2026.

Ce graphique montre l’incidence de la hausse des prix de l’énergie sur l’IPC global aux États-Unis, selon les contrats à terme sur le pétrole.

Ce graphique montre l’incidence de la hausse des prix de l’énergie sur l’IPC global aux États-Unis, selon les contrats à terme sur le pétrole.

En règle générale, une banque centrale aurait tendance à ne pas tenir compte de ce type d’inflation, estimant qu’elle n’a rien à voir avec les fondamentaux de l’économie. Toutefois, puisque la croissance des prix dépasse la cible de 2 % de la banque centrale depuis cinq ans, la Fed pourrait craindre que l’inflation se stabilise de façon plus permanente au-dessus de la cible en raison de cette augmentation soudaine.

Cette dynamique explique pourquoi les marchés prévoient désormais moins de baisses de taux cette année et l’an prochain, malgré le rapport sur l’emploi décevant de vendredi. Selon nous, la flambée des prix du pétrole due à la hausse des prix de l’énergie ne devrait pas empêcher la Fed d’assouplir pleinement sa politique, et nous nous attendons toujours à une ou deux autres baisses de taux. Toutefois, ces baisses pourraient être repoussées à la fin de 2026 ou à 2027, le temps que la banque centrale voie des signes clairs d’atténuation des pressions sur les prix avant de réduire les taux.

Au Canada, le débat s’est déplacé, passant de la possibilité d’une baisse de taux d’intérêt à celle d’une hausse de taux, face à des perspectives d’inflation également en détérioration. Les marchés anticipent désormais une probabilité d’environ 80 % d’une hausse des taux de la Banque du Canada d’ici la fin de 2026.

Nous demeurons sceptiques quant à la perspective d’un resserrement cette année, sauf si la hausse des prix du pétrole a des effets importants sur la croissance et l’inflation canadiennes. Nous nous attendons plutôt à ce que les taux demeurent inchangés à 2,25 %, un niveau auquel ils stimulent modérément l’économie à mesure que cette dernière s’adapte à sa nouvelle relation commerciale avec les États-Unis.

Vue d’ensemble

À court terme, rien ne semble indiquer un apaisement du conflit en Iran, Donald Trump ayant indiqué que les États-Unis ne négocieront pas tant qu’ils n’auront pas obtenu la capitulation sans conditions de l’Iran. À notre sens, cette situation accroît le risque que la volatilité s’accentue au cours des prochains jours et des prochaines semaines, car les investisseurs ont toujours du mal à évaluer l’ampleur des perturbations sur les marchés mondiaux de l’énergie.

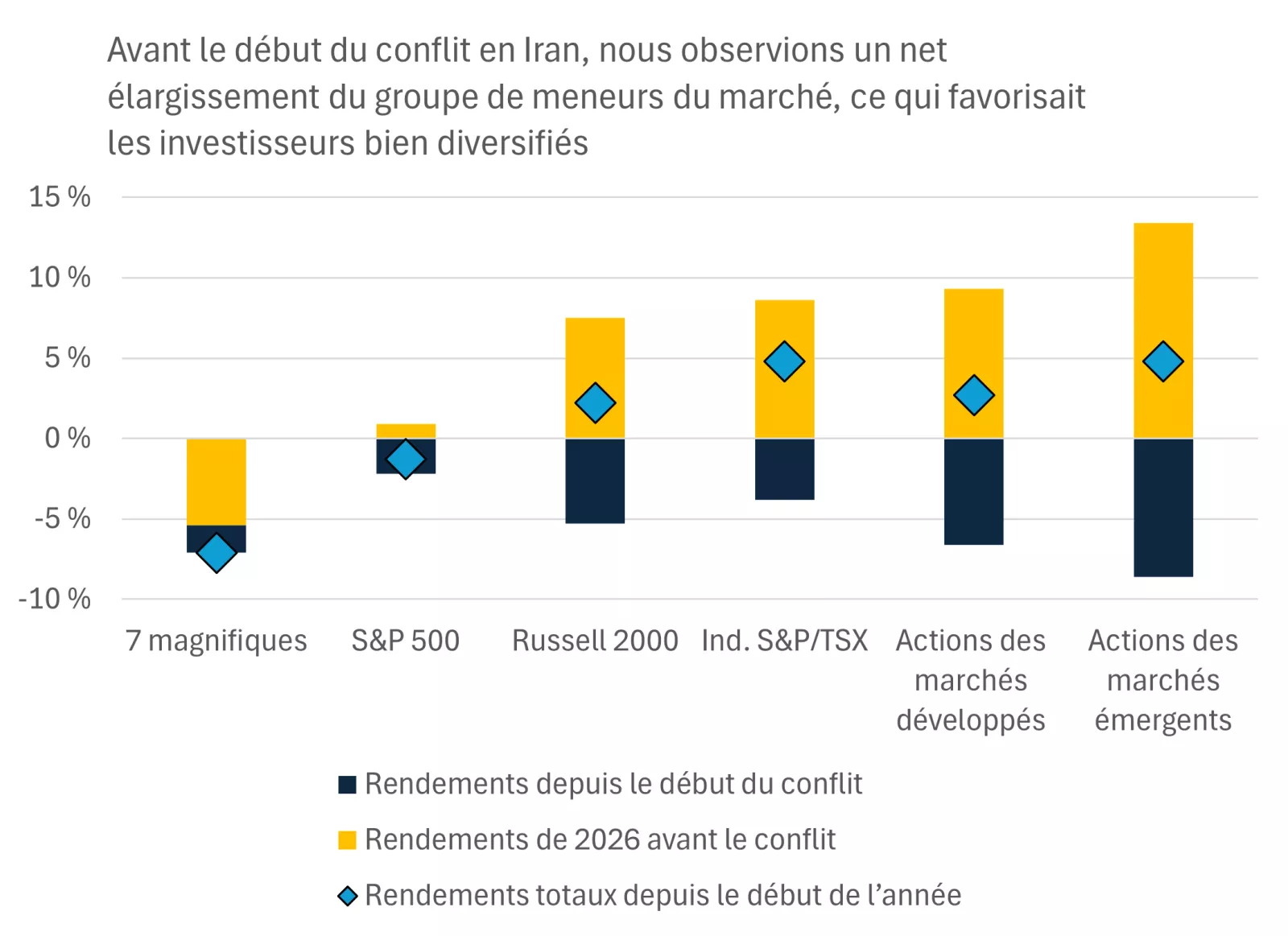

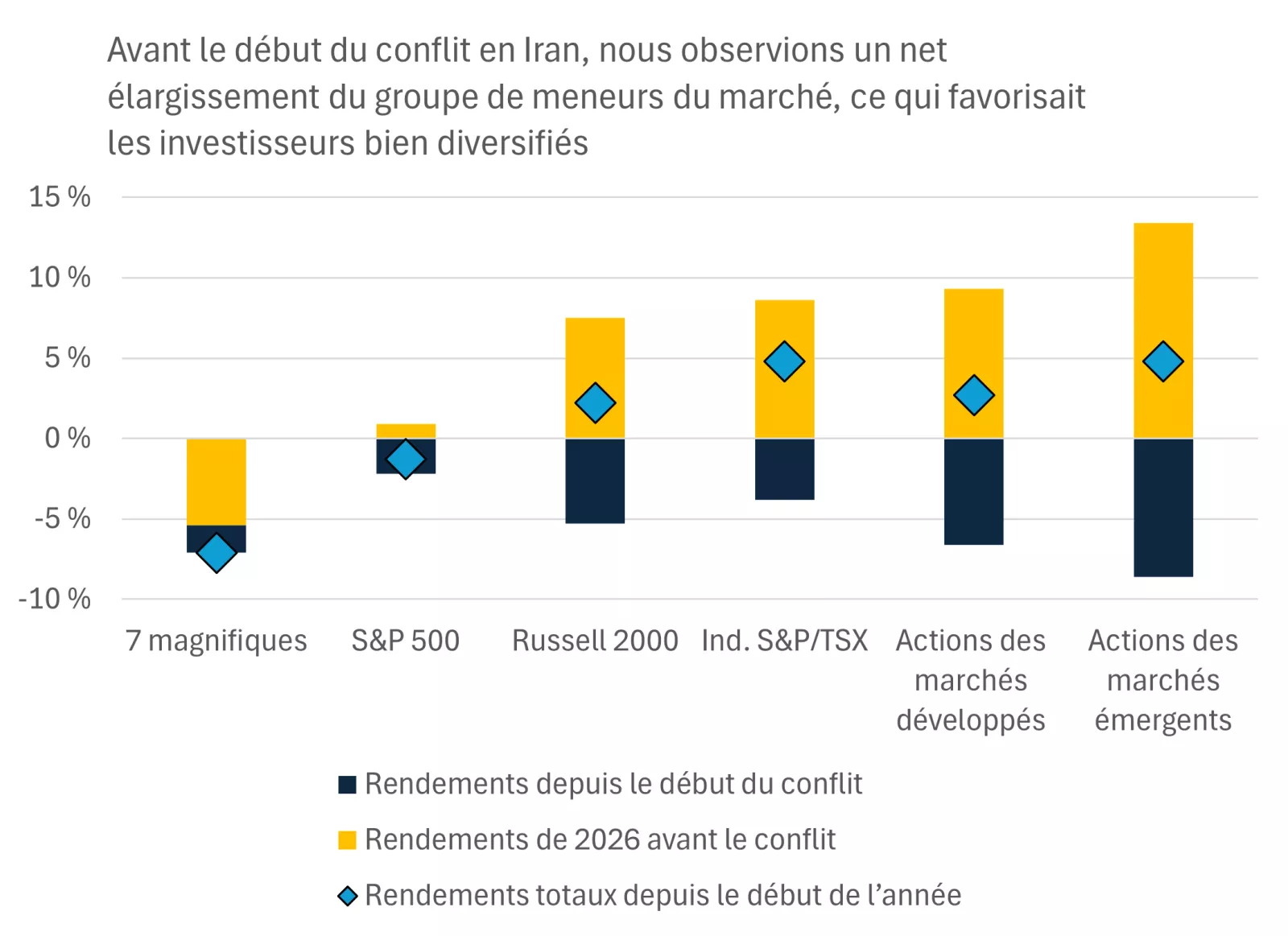

Toutefois, malgré ces turbulences, nous demeurons optimistes à l’égard des perspectives. La rentabilité des sociétés a augmenté et s’est élargie, les baisses d’impôt et les mesures de relance budgétaire commencent à se faire sentir dans les économies américaine et canadienne, et les investissements dans l’IA demeurent un facteur favorable, quelques signes timides indiquant qu’elle commence à stimuler la croissance de la productivité.

Comme toujours, plus le conflit géopolitique sera profond et durable, plus il risque de laisser son empreinte sur les économies et les marchés. Cependant, par le passé, ces types de chocs ont eu tendance à être de plus courte durée. Généralement, la meilleure stratégie pour les investisseurs à long terme est de conserver ses placements en période de perturbations, et nous pensons que cette stratégie restera la meilleure à l’avenir.

Nous pensons d’ailleurs que les investisseurs devraient cibler des portefeuilles bien diversifiés pour aider à répartir le risque et tirer parti de l’élargissement du groupe de meneurs de marché qui avait commencé avant ce choc. La récente volatilité pourrait même être l’occasion d’investir dans des secteurs auxquels vous êtes sous-exposé ou de rééquilibrer les portefeuilles à des valorisations plus intéressantes.

Ce graphique montre le rendement des principaux marchés boursiers cette année, le rendement supérieur des actions à petite capitalisation, des actions internationales et des actions des marchés émergents ayant diminué depuis le début de la guerre en Iran.

Ce graphique montre le rendement des principaux marchés boursiers cette année, le rendement supérieur des actions à petite capitalisation, des actions internationales et des actions des marchés émergents ayant diminué depuis le début de la guerre en Iran.

Votre conseiller en investissement peut vous aider à adapter ces conseils à votre propre situation afin que vous restiez sur la bonne voie afin d’atteindre vos objectifs à long terme.

James McCann

Économiste principal, Stratégie de placement

Chiffres de clôture ci-dessous

| Indice | Clôture | Semaine | Cumul annuel |

|---|---|---|---|

| TSX | 33,084 | -3.7% | 4.3% |

| S&P 500 | 6,740 | -2.0% | -1.5% |

| MSCI EAEO* | 2,984 | -6.2% | 3.1% |

| Oblig. canadiennes de cat. investissement | -1.2% | 1.0% | |

| Taux des oblig. du gouv. du Canada à 10 ans | 3.41% | 0.3% | 0.0% |

| Pétrole ($/baril) | 91.42 $ | 36.4% | 59.2% |

| Taux de change $ CA/$ US | 0.74 $ | 0.3% | 0.7% |

Sources de toutes les données non citées : Banque du Canada, Bloomberg, FRED, Bureau of Labor Statistics (BLS)

Sources des données citées : *Bloomberg, FRED et calculs d’Edward Jones.

Source: FactSet, au 6 mars 2026. Les obligations sont représentées par l’indice Bloomberg Canada Aggregate Bond. Les rendements passés ne sont pas garants des rendements futurs. * Rendement sur quatre jours se terminant jeudi.

La semaine à venir

Les données économiques importantes pour la semaine à venir comprennent les données sur l’emploi au Canada, ainsi que les données sur l’inflation selon l’IPC et les DPC, les données sur l’habitation et le PIB des États-Unis.

James McCann

Économiste principal

Leader éclairé dans :

- L’incidence des questions économiques sur la vie quotidienne des Américains.

- Les effets des dépenses gouvernementales, des impôts et des changements de réglementation sur nos clients.

- Bâtir des portefeuilles diversifiés pour aider les investisseurs à atteindre leurs objectifs financiers à long terme.

« Le paysage économique et politique ainsi que celui des politiques change radicalement, ce qui rend encore plus difficile pour nos clients de gérer leurs finances personnelles. Dans ce contexte, ce sont nos renseignements approfondis fondés sur la recherche qui peuvent aider les clients à rester sur la bonne voie pour atteindre leurs objectifs financiers. »

James McCann

Économiste principal

Renseignements importants :

Le résumé hebdomadaire des marchés est publié chaque vendredi, après la fermeture des marchés.

Ces renseignements sont donnés uniquement à titre informatif et ne doivent pas être interprétés comme un conseil en placement spécifique. Les investisseurs sont invités à prendre des décisions de placement fondées sur leurs objectifs de placement et leur situation financière spécifiques. Même si, à notre connaissance, les renseignements contenus aux présentes sont exacts, ils ne sont pas garantis et peuvent être modifiés sans préavis.

Les investisseurs devraient comprendre les risques liés aux placements, notamment le risque de taux d’intérêt, le risque de crédit et le risque de marché. La valeur des placements fluctue et les investisseurs peuvent perdre une partie ou la totalité de leur capital.

Le rendement passé n’est pas garant du rendement futur.

Les indices boursiers ne sont pas gérés et il est impossible d’y investir directement. Ils ne visent pas à rendre compte du rendement d’un placement réel.

La diversification n’offre aucune garantie de profit ni aucune protection contre les pertes.

L’investissement systématique n’offre aucune garantie de profit ni aucune protection contre les pertes. Les investisseurs doivent tenir compte de leur volonté de continuer à investir lorsque les cours boursiers sont à la baisse.

Les dividendes peuvent être majorés, réduits ou éliminés à tout moment et sans préavis.

Certains risques sont spécifiques aux placements internationaux, notamment ceux qui ont trait aux fluctuations de change ainsi qu’aux événements politiques et économiques étrangers.