Ce que vous devez savoir

Pour vous aider à mettre en perspective le rendement de vos placements, vos attentes en matière de rendement devraient être:

- Pertinentes - Basées sur les objectifs que vous voulez atteindre (et non sur un indice boursier)

- Réalistes - Basées sur votre répartition de l’actif, votre degré de tolérance au risque, la conjoncture boursière et votre horizon de placement

- Réexaminées régulièrement – Évaluées régulièrement afin de vous aider à rester sur la bonne voie pour atteindre vos objectifs

Votre rendement réel devrait être comparé au rendement nécessaire pour vous aider à réaliser vos objectifs financiers

Les défis que pose la comparaison d’un rendement à celui d’un indice boursier

Certains investisseurs comparent le rendement de leur portefeuille à celui d’un indice général, comme l’indice composé S&P/TSX ou l’indice S&P 500 aux États-Unis, puis se demandent pourquoi, à certains moments, ils ont mieux ou moins bien fait que l’indice de référence. Même si ces indices individuels peuvent fournir des indications sur le rendement global des actions et des obligations, ils ne sont habituellement pas un point de comparaison pertinent pour votre portefeuille. Il est important de prendre en considération les éléments suivants :

Un indice boursier ne prend pas en compte vos objectifs personnels ou votre degré de tolérance au risque.

Par exemple, si votre objectif est de générer un revenu de retraite, vous détiendriez sans doute une combinaison d’actions et de titres à revenu fixe. Par conséquent, il ne serait pas approprié de comparer le rendement de votre portefeuille à celui d’un indice boursier, car votre portefeuille serait assorti du risque et des rendements associés non seulement aux actions, mais aussi aux titres à revenu fixe.

Les indices ne sont généralement pas diversifiés dans différents types de placements.

C’est la raison pour laquelle leur valeur fluctue souvent plus que celle d’un portefeuille bien diversifié. Pour atteindre les plus hauts sommets d’un indice, vous devez aussi être prêt à accepter ses creux les plus importants.

Le rendement de votre portefeuille est influencé par vos cotisations et vos retraits, alors que les rendements d’un indice boursier ne le sont pas.

Les placements comportent également des frais, dont les rendements des indices ne tiennent pas compte.

Votre portefeuille de placements devrait être conçu pour vous aider à atteindre des objectifs financiers précis. Son rendement devrait donc être évalué par rapport à ce dont vous avez besoin pour y parvenir.

Vos attentes en matière de rendement devraient être pertinentes

Tout d’abord, vos attentes en matière de rendement devraient être pertinentes, c’est-à-dire qu’elles devraient être basées sur vos objectifs personnels. Ces objectifs doivent être établis en collaboration avec votre conseiller en investissement. Si vous ne savez pas ce que vous visez, il peut être difficile de déterminer si vous êtes sur la bonne voie ou si des modifications sont nécessaires.

Après avoir établi vos objectifs (par exemple, prendre votre retraite à 60 ans ou aider à financer la moitié des frais de scolarité de votre enfant), travaillez avec votre conseiller en investissement pour déterminer le rendement dont vous aurez besoin pour les atteindre. Ensuite, lorsque vous évaluez vos résultats, votre rendement réel devrait être comparé à ce rendement – celui dont vous avez besoin pour vous aider à atteindre vos objectifs – et non à celui du marché.

Vos attentes en matière de rendement devraient être réalistes

La plupart des gens veulent obtenir des rendements très élevés, avec un niveau de risque minimal, ce qui n’est pas réaliste. En règle générale, le rendement de votre portefeuille dépendra de plusieurs facteurs, dont la conjoncture du marché, votre répartition de l’actif (votre combinaison de placements) et la période pendant laquelle vous détenez les placements.

- La conjoncture du marché : Examinez vos attentes en matière de rendement à la lumière de nos perspectives à long terme à l’égard de la croissance économique, des bénéfices des sociétés, de l’inflation et des taux d’intérêt pour veiller à ce que vos estimations prospectives demeurent réalistes. Nos prévisions de rendement changent parallèlement à l’évolution de la conjoncture économique et des conditions de marché. Il est donc important de réexaminer ces perspectives régulièrement.

- La répartition de l’actif : La répartition de votre portefeuille entre différentes catégories d’actif peut déterminer jusqu’à 90 % de la variation de vos rendements au fil du temps1. Si vous détenez un portefeuille bien diversifié, exposé à de nombreuses catégories d’actif différentes, votre rendement prévu devrait correspondre à une combinaison de nos attentes pour chacune d’elles.

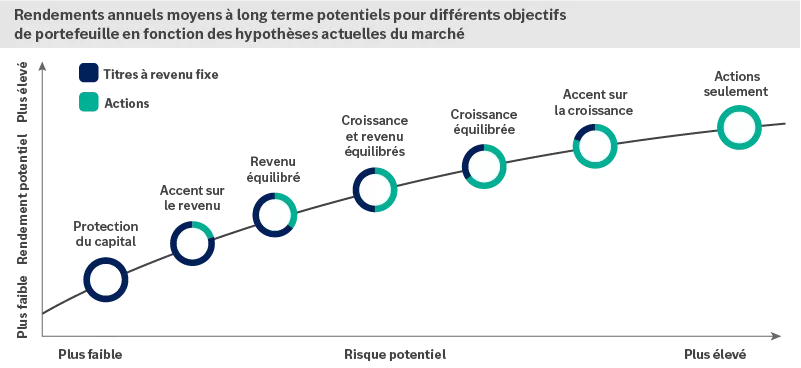

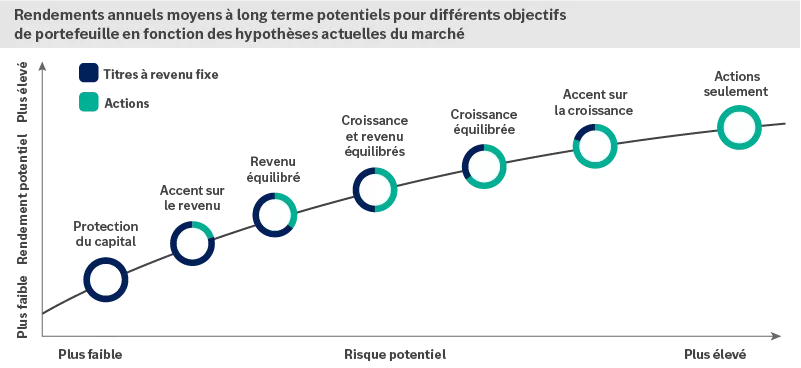

Votre répartition de l’actif devrait correspondre à vos objectifs financiers à long terme et à votre tolérance au risque. Par exemple, si le rendement dont vous avez besoin pour atteindre vos objectifs est élevé, vous devriez envisager d’investir davantage dans des actions. Mais risque et rendement vont de pair : plus vous investissez dans les actions, plus le risque auquel vous vous exposez est important (ou plus la probabilité de forte volatilité est élevée).

Ce graphique montre les rendements annuels moyens potentiels à long terme pour différents objectifs de portefeuille, sur la base de nos hypothèses de marché actuelles.

Ce graphique montre les rendements annuels moyens potentiels à long terme pour différents objectifs de portefeuille, sur la base de nos hypothèses de marché actuelles.

- La période de détention des placements : Comme le marché a rarement une année moyenne, vous ne devriez pas vous attendre à atteindre votre estimation de rendement annuel moyen à long terme chaque année. Par exemple, même si l’indice composé S&P/TSX affiche un rendement annuel moyen de 9,9 %, dividendes compris, depuis 1977*, son rendement annuel ne s’est situé que six fois entre 8 % et 12 %, soit 13 % du temps sur 46 ans.

De plus, lorsque vous examinez votre rendement historique, tenez compte de la conjoncture du marché au cours de la même période. Il est important de faire le lien entre votre portefeuille et ce qui se passe sur le marché. Pour vous aider à garder le cap, concentrez-vous sur ce que vous pouvez contrôler et respectez votre stratégie financière à long terme en cas de perturbations à court terme des marchés.

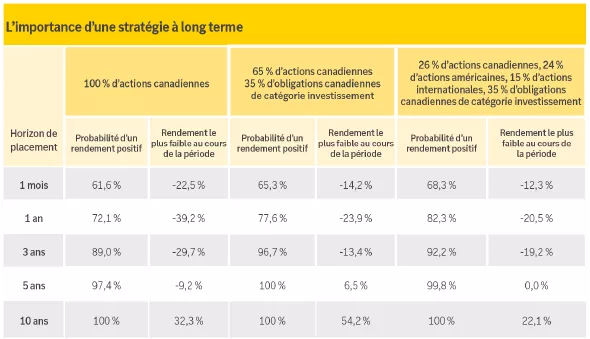

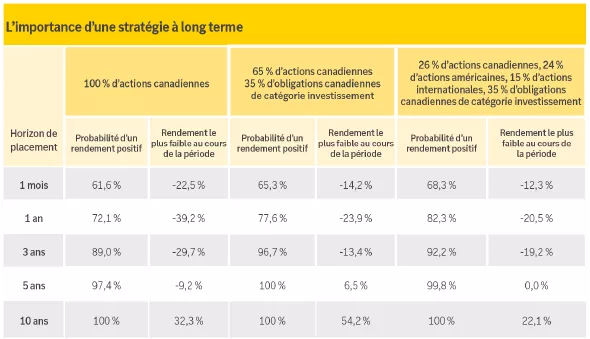

Ce graphique montre que les rendements historiques d'un portefeuille hypothétique ont plus de chances d'être positifs sur des horizons temporels plus longs.

Ce graphique montre que les rendements historiques d'un portefeuille hypothétique ont plus de chances d'être positifs sur des horizons temporels plus longs.

Bien que les rendements à court terme puissent fluctuer, le tableau ci-dessus montre qu’en général, plus vous détenez vos placements longtemps, plus la probabilité de rendements positifs est élevée, et plus votre rendement pourrait s’approcher de la moyenne à long terme. Le tableau illustre également comment la volatilité (ou l’ampleur des fluctuations d’un portefeuille) peut différer en fonction de la répartition de l’actif. Une plus forte pondération des actions peut se traduire par un rendement prévu à long terme plus élevé, mais vous devriez également vous attendre à une volatilité accrue, surtout à court terme. Lorsque vous évaluez le rendement de votre portefeuille, vous devriez comparer son rendement à long terme au taux que vous avez déterminé comme étant nécessaire pour atteindre vos objectifs financiers, en accordant moins d’attention aux écarts de rendement à court terme.

Vos attentes en matière de rendement devraient être réexaminées régulièrement

Votre conseiller en investissement et vous devriez effectuer un examen approfondi de votre portefeuille et de votre situation financière, notamment votre taux de rendement personnel, au moins une fois par an. Les revues périodiques peuvent vous aider à déterminer si vous progressez vers vos objectifs financiers.

Au cours de votre examen, il se peut que vous confirmiez que tout se passe comme prévu. Si ce n’est pas le cas, vous pouvez décider d’apporter certains changements, par exemple :

- Rééquilibrer votre portefeuille pour recadrer vos placements en fonction de vos objectifs et de votre tolérance au risque;

- rajuster votre répartition de l’actif pour la faire correspondre aux changements apportés à vos objectifs.

N’oubliez pas que même si le rendement peut être volatil à court terme, il est important de prendre des décisions en fonction des perspectives à long terme, et non des fluctuations à court terme.

Même si l’examen de votre rendement est essentiel, ce n’est qu’un élément du processus d’examen global. Vous devriez également examiner vos objectifs prioritaires, car toute modification qui leur est apportée pourrait influencer vos objectifs de rendement, ce qui pourrait également impliquer l’ajustement de votre épargne ou de vos dépenses pour vous aider à atteindre vos objectifs financiers à long terme.

Votre rôle dans le rendement de votre portefeuille

L’un des principaux obstacles à l’atteinte de nos objectifs à long terme n’est pas le rendement de nos placements, mais plutôt nos propres actions. Les investisseurs ont tendance à réagir de manière excessive à la volatilité à court terme des marchés et à faire la chasse au rendement – en achetant des placements qui se sont bien comportés récemment et en vendant ceux qui ont moins bien fait – plutôt que de s’en tenir à une stratégie à long terme.

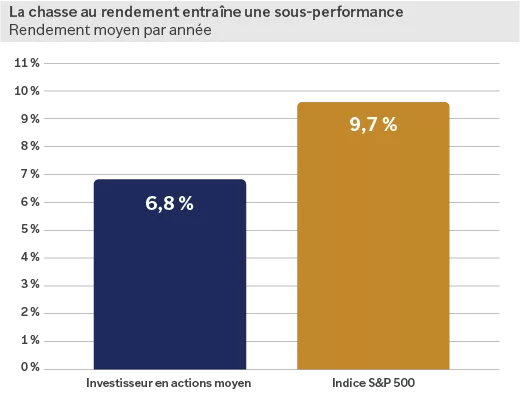

Selon une étude sur le comportement des investisseurs réalisée en 2023 par DALBAR, faire la chasse au rendement est le meilleur moyen d’enregistrer une contre-performance. Au cours des 30 dernières années, le portefeuille de l’investisseur moyen a inscrit un rendement global nettement inférieur à celui de l’indice S&P 500. Ces résultats ne sont pas attribuables à de « mauvais placements », mais plutôt au fait que les investisseurs ont fait la chasse aux rendements : ils ont acheté au prix fort et ont vendu après une perte de valeur. Il est important de suivre et d’examiner le rendement, mais cela peut être une arme à double tranchant.

Ne laissez pas vos réactions aux fluctuations à court terme du marché vous empêcher d’atteindre vos objectifs à long terme.

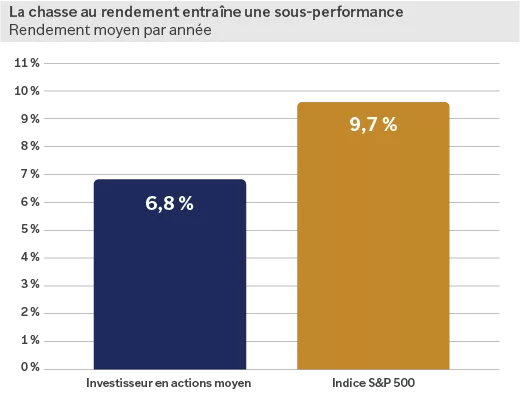

Ce graphique montre que, historiquement, l'investisseur moyen en actions a sous-performé le S&P 500.

Ce graphique montre que, historiquement, l'investisseur moyen en actions a sous-performé le S&P 500.

Comment se portent vos placements?

Nous vous recommandons de réexaminer vos objectifs avec votre conseiller en investissement au moins une fois par année et au moment de changements dans votre situation personnelle. Votre conseiller en investissement peut vous aider à examiner vos rendements actuels dans le contexte de vos objectifs à long terme et de nos prévisions de rendement futur. Plus important encore, vous pourrez examiner les conséquences de ce rendement sur vos objectifs à long terme, et déterminer si des changements doivent être apportés pour vous maintenir (ou remettre) sur la bonne voie. Ultimement, la meilleure façon de mesurer le rendement consiste à l’évaluer en fonction de vos progrès vers l’atteinte de vos objectifs financiers.

Renseignements importants :

1 Source: “Determinants of Portfolio Performance II: An Update,” Gary P. Brinson, Brian D. Singer and Gilbert L. Beebower, Financial Analysts Journal, 1991.

2 Morningstar Direct. Indice composé S&P/TSX du 3 janvier 1977 au 31 décembre 2022. Le rendement passé n’est pas garant du rendement futur. Les indices boursiers ne sont pas gérés et il est impossible d’y investir directement. Ils ne visent pas à rendre compte du rendement d’un placement réel.