Christina Chalimova, LL. B., CFPMD; conseillère principale en gestion de patrimoine, Équipe de consultation

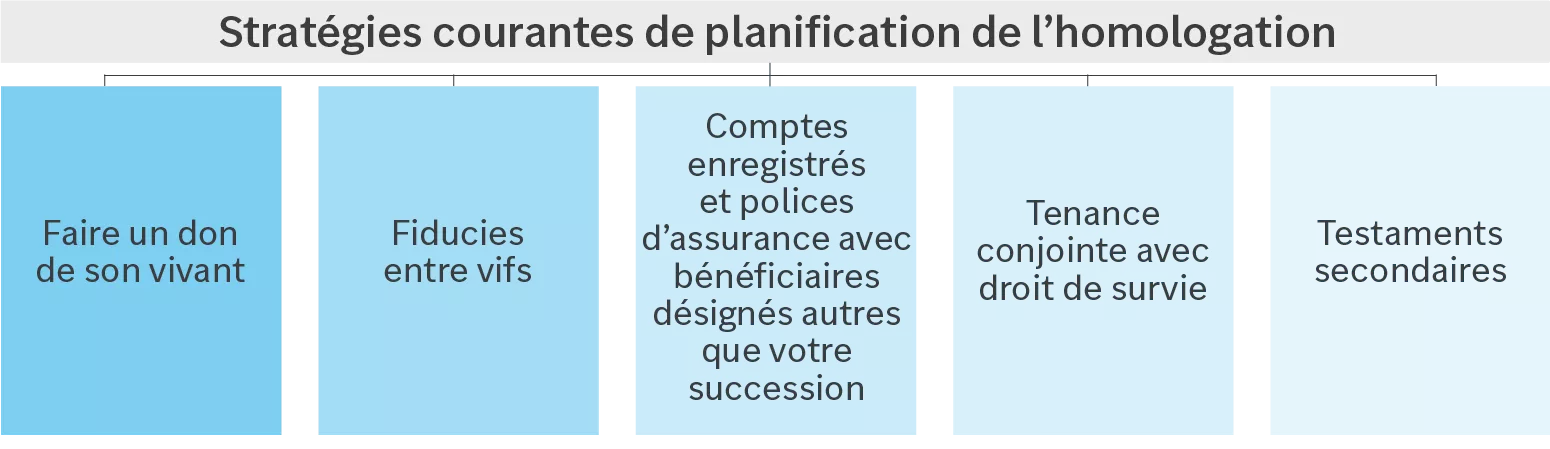

La planification successorale est une expérience profondément personnelle qui peut souvent sembler complexe, surtout lorsqu’il s’agit de comprendre les nuances du processus d’homologation et les frais qui y sont souvent associés. Pour de nombreux Canadiens, les frais d’homologation soulèvent des préoccupations quant à l’érosion potentielle de la succession destinée à leurs proches. En réaction, un nombre croissant de Canadiens se tournent vers des stratégies de planification de l’homologation dans l’espoir de réduire au minimum les frais d’homologation et de faciliter le transfert d’actifs à leurs proches sans intervention des tribunaux. Cet article fournit des renseignements essentiels pour vous aider à comprendre ce qu’est l’homologation, ce qu’elle coûte, les stratégies courantes de planification de l’homologation et les facteurs dont il faut tenir compte avant de les intégrer à votre plan successoral. Communiquez avec un conseiller en investissement Edward Jones si vous avez des questions.

Qu’est-ce que l’homologation?

L’homologation1 est la procédure judiciaire qui consiste à valider votre dernier testament après votre décès et à confirmer que le liquidateur est autorisé à administrer votre succession2. La demande d’homologation d’une succession exige notamment que le testament soit déposé au dossier du tribunal aux fins de validation, ce qui le rend habituellement accessible au public. Lorsqu’une demande d’homologation est complète et que le testament n’est pas contesté, une lettre d’homologation3 est émise par le tribunal et votre liquidateur peut commencer à exécuter les dispositions de votre testament. Un tiers qui agit de bonne foi selon les instructions d’un liquidateur nommé par le tribunal dans le cadre d’une demande d’homologation est protégé contre toute responsabilité pour avoir suivi ces directives. Par conséquent, les institutions financières et d’autres instances exigent régulièrement ce document pour s’assurer qu’elles traitent avec le dernier testament validé par le tribunal et qu’elles reçoivent des instructions de la personne qui est légalement habilitée à administrer la succession. Sans lettre d’homologation, le liquidateur ou l’institution financière peut faire face à des complications juridiques si, après la distribution des actifs, un autre testament prévoyant des conditions de distribution différentes fait surface, ou que quelqu’un conteste le testament.

Combien de temps l’homologation prend-elle?

Plusieurs facteurs ont une incidence sur le temps qu’il faut pour obtenir une lettre d’homologation. Premièrement, une demande d’homologation doit être remplie et soumise au tribunal. Pour ce faire, le demandeur (habituellement le liquidateur désigné dans ce qui est considéré comme le dernier testament du défunt) a besoin d’un certain temps pour recueillir des renseignements sur les actifs et les passifs du défunt et réunir les principaux documents justificatifs, comme le testament et le certificat de décès. Ensuite, le tribunal doit traiter la demande d’homologation, ce qui peut dépendre de l’exhaustivité de la demande, de la contestation du testament ou de la disponibilité du tribunal. Pour ces raisons, entre autres, l’homologation peut être un processus long et complexe, ce qui explique pourquoi de nombreux liquidateurs se tournent vers un avocat pour obtenir de l’aide.

Quels sont les frais d’homologation au Canada?

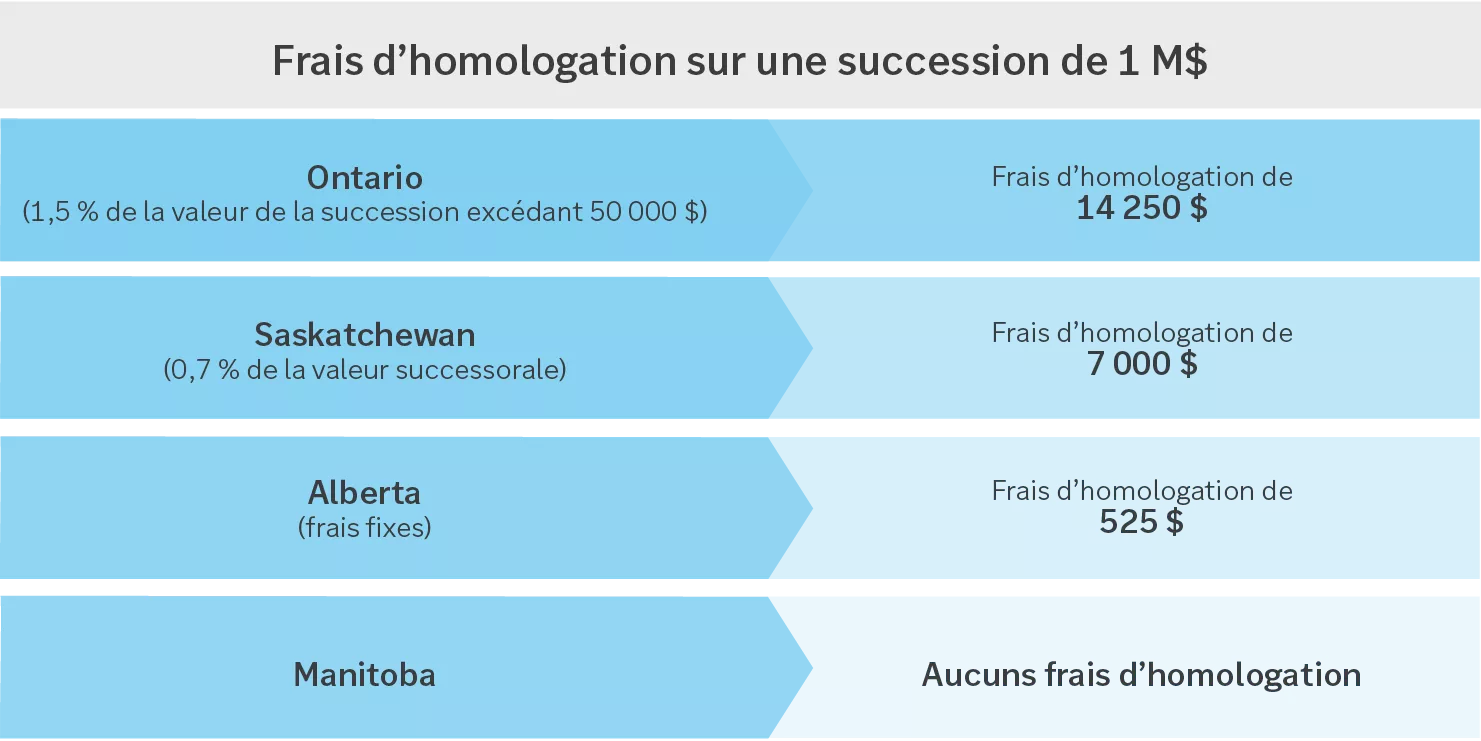

Une demande d’homologation peut nécessiter le paiement de l’impôt sur l’administration de la succession ou des frais d’homologation4 . Bien que les frais d’homologation diffèrent entre chaque territoire, ils sont généralement prélevés sur la valeur brute de la succession. Plus précisément, ils seront prélevés sur la juste valeur marchande des actifs détenus par le défunt au décès, moins certains passifs garantis enregistrés sur des biens immobiliers5.

Les frais d’homologation ne doivent pas être confondus avec l’impôt sur le revenu payable au décès, car ils servent à des fins distinctes. Par exemple, en plus des frais d’homologation, l’impôt sur les gains en capital peut devoir être prélevé sur la succession relativement à certains actifs dont la valeur a augmenté au cours de la vie du défunt. Il convient également de noter que les frais d’homologation ne peuvent être déduits par la succession aux fins de l’impôt sur le revenu.

Dans certains territoires, les frais d’homologation peuvent être fixes et minimes ou inexistants, tandis que dans d’autres, ils peuvent être à un pourcentage qui peut réduire considérablement la valeur d’une succession à distribuer aux bénéficiaires. Pour vous donner une idée du coût de l’homologation, voici un exemple des frais d’homologation exigibles pour une succession de 1 million de dollars dans différentes provinces :